บทความ: ลงทุน

จัดการกองทุน SSF / RMF อย่างไรในช่วงเศรษฐกิจขาลง

โดย วีระชัย แสงวัชร ที่ปรึกษาการเงิน AFPT™

เข้าสู่ช่วงครึ่งปีหลัง 2565 กันแล้ว หลายท่านคงเริ่มวางแผนประหยัดภาษี ด้วยการซื้อกองทุน SSF / RMF กัน บางท่านที่เริ่มลงทุนก็อาจจะรู้สึก กล้าๆ กลัวๆ กับการลงทุนในช่วงเศรษฐกิจขาลงแบบนี้ หรือบางท่านก็ไม่อยากซื้อกองทุน SSF / RMF ทั้งที่ช่วยประหยัดภาษีได้ เนื่องจากติดเงื่อนไขที่ต้องลงทุนระยะยาว หรือใครที่ลงทุนในกองทุน SSF / RMF อยู่แล้ว ก็อาจจะรู้สึกกังวลกับผลตอบแทนในปัจจุบันที่โดนผลกระทบ ทั้งเรื่องเงินเฟ้อที่สูงมาก สงครามรัสเซีย-ยูเครนที่ยืดเยื้อ ส่งผลต่อเศรษฐกิจในหลายๆประเทศกระทบกันเป็นลูกโซ่ จึงอาจเกิดเป็นคำถามว่าควรบริหารพอร์ตการลงทุน กลุ่มกองทุนประหยัดภาษี SSF / RMF อย่างไรดี

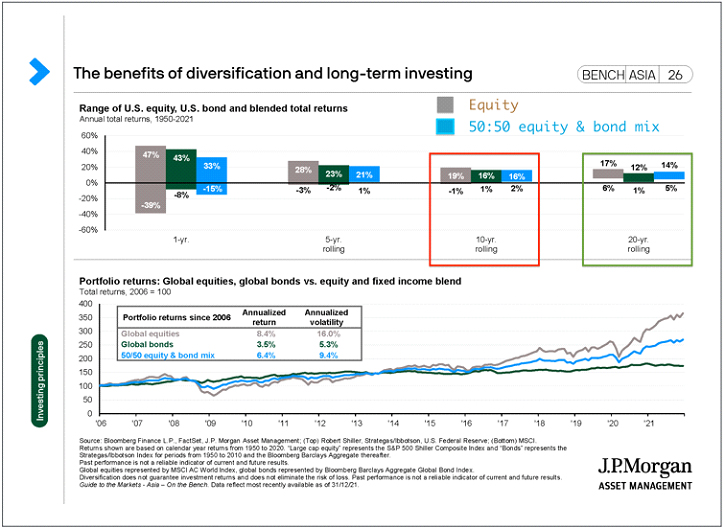

งานวิจัยเรื่องการลงทุนระยะยาว จาก JP Morgan กับตลาดทุนของสหรัฐอเมริกาซึ่งเสมือนเป็นตัวแทนของตลาดทุนทั่วโลก ในช่วงปี 1950 ถึง 2021 จากภาพที่ 1 จะเห็นว่ายิ่งลงทุนระยะยาว โอกาสที่ผลตอบแทนจะขาดทุนมีน้อยมาก

- ⦁ ถ้าลงทุนต่อเนื่อง 10 ปี (กรอบสีแดง) การลงทุนในหุ้น(กราฟแท่งสีเทา) อาจจะติดลบ 1% แต่มีโอกาสทำกำไรบวกได้ 19% ในขณะที่ถ้าจัดพอร์ตแบบ หุ้น 50% ตราสารหนี้ 50% (กราฟแท่งสีฟ้า) จะไม่มีโอกาสขาดทุนเลย และมีโอกาสทำกำไรบวกได้ถึง 16%

- ⦁ ถ้าลงทุนต่อเนื่อง 20 ปี (กรอบสีเขียว) ลงทุนในหุ้น(กราฟแท่งสีเทา) จะไม่มีโอกาสขาดทุนเลย และมีโอกาสทำกำไรบวกได้ 6-17%

จากสถิติข้อมูลดังกล่าว จะเห็นว่าการลงทุนระยะยาวมากกว่า 10 ปี โอกาสน้อยมากที่จะขาดทุนผลตอบแทนติดลบ ดังนั้นการเข้าซื้อกองทุน SSF / RMF ที่มีเงื่อนไขต้องถือลงทุนระยะยาว นอกจากจะได้กำไรจากการลดหย่อนภาษีตั้งแต่ซื้อแล้ว การได้เข้าซื้อในช่วงเศรษฐกิจขาลงแบบนี้ ก็ถือว่า เป็นจังหวะที่ดีที่นักลงทุน จะได้หน่วยลงทุนที่ราคาถูกกว่าช่วงเหตุการณ์ปกติ หรือ ใครมีกองทุนภาษีเดิมอยู่แล้ว ก็เป็นโอกาสดีในการซื้อลงทุน เพื่อถัวเฉลี่ยต้นทุน และจากข้อมูลงานวิจัยข้างต้น น่าจะทำให้นักลงทุนอุ่นใจกับโอกาสที่จะได้รับผลตอบแทนที่ดีในอนาคต แม้ช่วงนี้ภาวะเศรษฐกิจจะเป็นขาลงก็ตาม

เแม้การลงทุนในกองทุน SSF / RMF จะได้ประโยชน์จากการลงทุนระยะยาว และช่วยประหยัดภาษี แต่การบริหารพอร์ตการลงทุนก็เป็นสิ่งสำคัญที่จะทำให้นักลงทุนได้บริหารความเสี่ยงการลงทุน และมีโอกาสสร้างผลตอบแทนมากขึ้น ซึ่งกองทุนรวมกลุ่มประหยัดภาษีนี้ มีข้อได้เปรียบกว่ากองทุนรวมทั่วไป ในเรื่องของค่าธรรมเนียมซื้อขาย ที่ส่วนมากจะยกเว้นค่าธรรมเนียมซื้อขาย ทำให้การบริหารพอร์ตการลงทุน SSF / RMF จะมีต้นทุนที่ต่ำกว่ากองทุนรวมทั่วไป

5 เทคนิคในการบริหารพอร์ตลงทุนกองทุนรวม SSF / RMF

- ⦁ DCA (Dollar Cost Average) แม้ช่วงนี้ราคาหน่วยลงทุนจะถูกลงมามาก แต่ก็ควรทยอยลงทุน เนื่องจากไม่สามารถรู้ได้ว่า ในอนาคต ราคาของกองทุนที่เลือกซื้อ จะต่ำลงอีกหรือไม่ ดังนั้นการทยอยลงทุน ก็เป็นการบริหารความเสี่ยงเรื่องต้นทุน ของหน่วยลงทุน

- ⦁ Asset Allocation เป็นการจัดพอร์ตการลงทุนเพื่อกระจายความเสี่ยง และเพื่อให้เหมาะสมกับแต่ละช่วงอายุ กองทุน SSF / RMF มีให้เลือกลงทุน ในทุกกลุ่มสินทรัพย์ ตั้งแต่ ความเสี่ยงต่ำจนถึงความเสี่ยงสูง เช่น กองทุนหุ้นต่างประเทศ ทองคำ เป็นต้น ซึ่งทำให้สามารถจัดพอร์ตลงทุน เพื่อกระจายความเสี่ยงได้ เหมือนการลงทุนในกองทุนรวมทั่วไป แต่ แนะนำว่า ควรจะจัด Asset Allocation ของกองทุนกลุ่มภาษี ให้อยู่ใน บริษัทหลักทรัพย์จัดการกองทุน (บลจ.) เดียวกัน เพราะตอนทำ Rebalance หรือ สับเปลี่ยนกองทุนในบลจ.เดียวกัน จะไม่เสียค่าธรรมเนียมการสับเปลี่ยนกองทุน

- ⦁ Rebalance วางแผนทำ Rebalance พอร์ต เพื่อปรับสัดส่วนของกองทุนให้กลับไปที่สัดส่วนเดิม และปรับสัดส่วนกองทุนให้เหมาะกับช่วงอายุของผู้ลงทุน โดยอาจจะกำหนดความถี่เป็นปีละหนึ่งครั้ง หรือ 2 ครั้งต่อปี การทำ Rebalance จะเป็นการบริหารความเสี่ยงของพอร์ตและรักษาผลตอบแทนไว้ได้ในระยะยาว ทั้งนี้ กองทุน SSF / RMF สามารถที่จะทำการสับเปลี่ยนกองทุนได้ โดยไม่ผิดเงื่อนไขการลดหย่อนภาษี (แต่ต้องใช้คำสั่งแบบสับเปลี่ยนกองทุนเท่านั้น ห้ามใช้คำสั่งขายกองทุนแล้วซื้อใหม่ จะทำให้ผิดเงื่อนไขภาษีทันที) และต้องสับเปลี่ยนกองทุนใน บลจ.เดียวกัน จึงจะไม่เสียค่าธรรมเนียมสับเปลี่ยน ซึ่งกองทุนกลุ่มภาษี ส่วนใหญ่ ยกเว้นค่าธรรมเนียมซื้อขาย ทำให้กองทุนกลุ่มภาษี มีต้นทุนการ Rebalance ที่ต่ำกว่ากองทุนรวมทั่วไป

- ⦁ Review กองทุนที่ลงทุนทุกปี ว่ายังมีโอกาสเติบโตต่อไปในอนาคต หรือเป็นกองทุนที่ยังสอดคล้องกับแผนการลงทุนของเราหรือไม่ ถ้าไม่ใช่ก็สับเปลี่ยนกองทุน อาจจะทำในจังหวะที่ทำ Rebalance ก็ได้

- ⦁ สำหรับ นักลงทุนที่ใกล้จะเกษียณอายุแล้ว หรือ นักลงทุนที่รับความเสี่ยงได้น้อย ก็ควรลดความเสี่ยงการลงทุน ด้วยการซื้อกองทุน SSF / RMF ที่ความเสี่ยงต่ำ เช่น กองทุน SSF / RMF ที่ลงทุนในตราสารหนี้ เป็นต้น

การลงทุนมีความเสี่ยง การลงทุนระยะยาว จะช่วยให้มีโอกาสได้รับผลตอบแทนที่ดีได้ แต่อย่างไรก็ตามนักลงทุน ควรศึกษาหาข้อมูล ก่อนตัดสินใจลงทุน และลงทุนอย่างมีสติ บริหารความเสี่ยงตามหลักการลงทุน เพื่อบรรลุเป้าหมายตามที่นักลงทุนตั้งใจ

ติดตามความรู้และข่าวสารสมาคมนักวางแผนการเงินไทย ได้ที่ LINE@cfpthailand, สมาคมนักวางแผนการเงินไทย Facebook Fanpage และ www.tfpa.or.th