บทความ: ประกันภัย

ทำไมประกันที่ความคุ้มครองสิบล้านเหมือนกัน แต่จ่ายเบี้ยไม่เท่ากัน

โดย ธิติวัฒน์ ธีรไวนุวัฒน์ นักวางแผนการเงิน CFP®

ปัญหาที่ได้มักได้ยิน เมื่อทำประกันไปสักระยะเวลาหนึ่ง คือ

อ้าว ความคุ้มครองหมดไปแล้วเหรอ นึกว่าได้ตลอดชีวิต

อ้าว ทำไมเราจ่ายแพงกว่าเพื่อนที่ซื้อความคุ้มครอง 10 ล้านเหมือนกัน

อ้าว ทำไมครบกำหนด ไม่เห็นได้เงินอะไรเลย

อ้าว ทำไมเพื่อนที่ซื้อยกเลิก แล้วได้เงินคืน ทำไมเราไม่มีเงินคืน

อ่านบทความนี้จบแยกได้แน่นอน เพราะประกันเป็นสินค้าที่ควรซื้อให้ถูกต้องตั้งแต่แรก

(เพราะความไม่รู้ มีราคาที่ต้องจ่าย)

เรามักจะเห็นบ่อยๆ เลยกับความคุ้มครอง 10 ล้าน หรือ สร้างมรดก 10 ล้าน ด้วยเบี้ยหลักหมื่น หรือจะอะไรก็ตามแต่

ถ้าดูเบี้ยที่ถูกสุด ความคุ้มครองมากสุด แบบนี้ก็ตัดสินใจได้เลย แต่... ช้าก่อน

ก่อนที่จะเลือกตัดสินใจ ควรทราบว่า

ประกันที่เน้นความคุ้มครองชีวิตในตลาด ปัจจุบันที่เน้นขายมีอยู่ 3 ประเภท

- ชั่วระยะเวลา หรือ Term

- ตลอดชีพ หรือ Whole life

- ควบการลงทุน หรือ Unit Linked

เวลาจะเลือก ก็เลือกถูกสุดสิ ก็จบเลยดีไหม ง่ายดี มีแบบนี้แล้วจะมีแบบอื่นมาอีกทำไม อืม... มันมีอะไรที่แตกต่างกันแน่นอน

ก่อนจะเลือก ให้เทียบพิจารณาจาก 3 ประเด็น

- เบี้ยที่จ่าย เทียบกับความคุ้มครองที่ได้รับ

- ความคุ้มครองกรณีเสียชีวิต แต่ละช่วงอายุ

- เงินที่ได้รับคืน กรณียกเลิกกรมธรรม์แต่ละปีกรมธรรม์ หรือเมื่อครบกำหนดสัญญา

เรามาดูกันทีละประเด็น

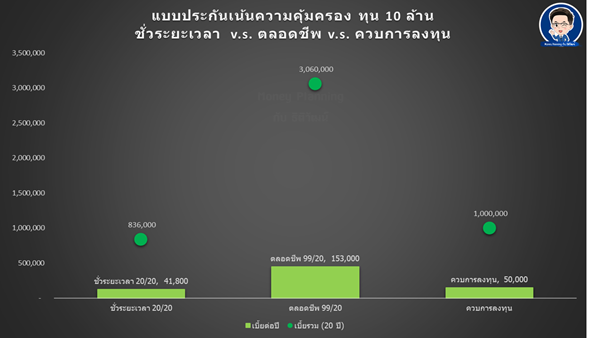

สำหรับ ลูกค้าเพศหญิง อายุ 35 ปี ทุนความคุ้มครอง 10 ล้าน

ประเด็นแรก : เบี้ยที่จ่าย

จากรูปจะแห็นว่า

- ชั่วระยะเวลา 20/20 ชำระเบี้ย 20 ปี คุ้มครอง 20 ปี

จ่ายเบี้ย 41,800 บาทต่อปี

รวมระยะเวลา 20 ปี เป็นเงินทั้งหมด 836,000 บาท - ตลอดชีพ 99/20 ชำระเบี้ย 20 ปี คุ้มครองจนถึงอาย 99 ปี

จ่ายเบี้ย 153,000 บาทต่อปี

รวมระยะเวลา 20 ปี เป็นเงินทั้งหมด 3,060,000 บาท - ควบการลงทุน ชำระเบี้ย 20 ปี

จ่ายเบี้ย 50,000 บาทต่อปี

รวมระยะเวลา 20 ปี เป็นเงินทั้งหมด 1,000,000 บาท

(หมายเหตุ: ควบการลงทุน สามารถเลือกจำนวนปีที่ชำระเบี้ยว่าจะชำระเบี้ยกี่ปีได้เอง แต่เพื่อการเปรียบเทียบจึงใช้ 20 ปี)

ถ้าดูแค่เบี้ย ก็เลือกชั่วระยะเวลาไปเลยดีไหม

แต่ใจเย็นครับ เราดูประเด็นถัดไปก่อนครับ ว่าเราต้องการอะไรจริงๆ

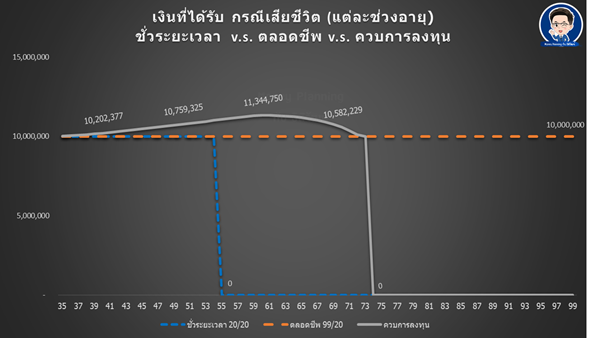

ประเด็นที่สอง : ความคุ้มครอง กรณีที่เราจากไป ในแต่ละช่วงอายุ

- ชั่วระยะเวลา 20/20

จะเห็นว่าคุ้มครอง 10 ล้านตั้งแต่วันแรก

แต่หลังจาก 20 ปีจะไม่มีความคุ้มครองแล้ว

ดังนั้นที่บอกว่าจะทำเพื่อมรดก มันใช่มรดกจริงไหม ถ้าเราอยู่เกิน 20 ปี

แบบนี้เหมาะสำหรับทำคุ้มครองในช่วงระยะเวลานึง เช่น เรายังมีบุคคลในอุปการะ ที่ยังพึ่งพาเราอยู่ เช่นบุตรที่ยังเรียนไม่จบ - ตลอดชีพ 99/20

ง่ายๆ คือ คุ้มครอง 10 ล้านตั้งแต่วันแรกที่ทำ จนถึงอายุ 99

ไม่ว่าเราจะจากไปที่อายุเท่าไหร่ เงิน 10 ล้านจะถูกส่งต่อให้ผู้รับผลประโยชน์ที่ระบุไว้ หรือ ทายาท

ถ้าอายุ 99 เรายังขยันอยากหายใจอยู่ ณ วันนั้น เราก็รับเงิน 10 ล้าน

แบบนี้ไม่ว่าจะจากไปก่อน หรือ อยู่ถึงครบกำหนด ก็ได้รับเงิน 10 ล้าน แน่นอน

ไม่ทางใดก็ทางนึง แค่ว่าคนรับจะเป็นใคร - ควบการลงทุน ชำระเบี้ย 20 ปี

จะได้ 10 ล้านที่ทำความคุ้มครองไว้ + เงินที่อยู่ในกองทุน ส่งมอบให้ทายาท

แต่จะหมดความคุ้มครองเมื่ออายุ 74 ปี เพราะเงินส่วนในกองทุน จะมาชำระเป็นค่าความคุ้มครองชีวิตเรื่อย ๆ จนกระทั่งหมดไป (ไว้จะอธิบายในบทความหน้า เกี่ยวกับประกันควบการลงทุน)

(หมายเหตุ: ควบการลงทุน ตั้งสมมติฐานผลตอบแทนจากการลงทุนที่ 5% ต่อปี อาจขาดทุน หรือได้กำไรมากกว่าที่กำหนด)

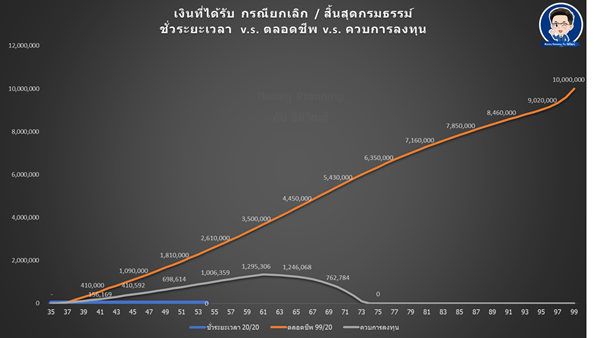

ประเด็นที่สาม : เงินคืนที่ได้รับที่ปีต่างๆ กรณียกเลิกกรมธรรม์ หรือ ครบกำหนด

- ชั่วระยะเวลา 20/20

ไม่มีเงินคืนที่ปีไหนๆ เลย ไม่ว่าจะยกเลิกก่อน หรือ ครบกำหนดกรมธรรม์ เป็นเบี้ยจ่ายทิ้ง - ตลอดชีพ 99/20

จะมีเงินคืนเพิ่มขึ้นทุกๆ ปี ตามมูลค่าเวนคืน ที่ระบุไว้ในกรมธรรม์

(แต่ละบริษัท คืนมาก คืนน้อยไม่เหมือนกัน)

จากกราฟตัวอย่าง

ถ้ายกเลิกที่อายุ 55 จะได้ 2,610,000 บาท

ถ้ายกเลิกที่อายุ 65 จะได้ 4,450,000 บาท

ถ้ายกเลิกที่อายุ 75 จะได้ 6,350,000 บาท

หรือถือไว้จนครบกำหนด รับเงิน 10 ล้านบาท - ควบการลงทุน ชำระเบี้ย 20 ปี

กรณียกเลิกกรมธรรม์ จะได้รับเงินคืนส่วนที่ลงทุนในกองทุน

จากกราฟ

ถ้ายกเลิกที่อายุ 55 จะได้ 1,006,359 บาท

ถ้ายกเลิกที่อายุ 65 จะได้ 1,246,068 บาท

ถ้ายกเลิกที่อายุ 74 จะไม่ได้รับเงิน เนื่องจากเงินในกองทุนหมด เพราะนำไปจ่ายค่าเบี้ยประกัน

(หมายเหตุ: ควบการลงทุน ตั้งสมมติฐานผลตอบแทนจากการลงทุนที่ 5% ต่อปี อาจขาดทุน หรือได้กำไรมากกว่าที่กำหนด)

ประกันแต่ละแบบจะมีข้อดีและข้อจำกัดที่แตกต่างกัน อยู่ที่ว่าเราต้องการตอบโจทย์เรื่องใดๆ ในชีวิตบ้าง เช่น แค่ต้องการปกป้องหนี้ที่มีอยู่ระยะเวลานึงเท่านั้น หรือไม่อยากจ่ายทิ้ง อยากให้มีเงินออกใช้บ้างตอนเกษียณ หรือต้องการทิ้งเป็นมรดกไว้ให้ทายาท

ไม่มีแบบไหนที่ดีที่สุด จะมีก็แค่ แบบไหนที่ดี และเหมาะกับแผนชีวิตของเรา ตามที่เราต้องการประโยชน์จากประกันแผนนั้นๆ

ลองคุยกับนักวางแผนการเงิน เพื่อค้นหาความต้องการ ทำความเข้าใจประโยชน์ และข้อจำกัดของแต่ละแผน จากนั้นจึงเลือกแบบให้เหมาะกับเราที่สุด