บทความ: เกษียณ

เริ่มต้นวางแผนเกษียณ…สำหรับวัยเริ่มทำงาน

โดย ไพจิตร สิงหาโชติ ที่ปรึกษาการเงิน AFPTTM

คุณ…เคยคิดมั้ยว่าวันที่คุณเกษียณ อยากจะมีเงินใช้จ่ายเดือนละเท่าไหร่?

คุณ…เคยคิดมั้ยว่ารายได้ที่มีในวันนี้ หากนำไปใช้จ่าย ณ วันหลังเกษียณแล้ว มูลค่าจะเหลือเท่าไหร่?

คุณ…เคยคิดมั้ยว่าเงินในวันนี้ ยังมีโอกาสเติบโตได้อีกมาก แล้วค่อยนำออกมาใช้จ่ายหลังเกษียณไปแล้ว จะดีแค่ไหน?

คุณ…เคยคิดมั้ยว่า ณ วันที่เริ่มทำงาน เราต่อรองเงินเดือนได้ เราเลือกอาชีพตาม Passion หรือสิ่งที่เราอยากจะเป็นได้

แต่ ณ วันเกษียณ คุณอาจไม่มีตัวเลือกมากนัก คุณมีเงินเหลือเท่าไหร่จากการสะสมในช่วงชีวิตการทำงาน ก็ต้องบริหารจัดการใช้เท่านั้น…ให้เพียงพอตลอดสิ้นอายุขัยของคุณ แต่หากเตรียมเงินไม่พอใช้จ่าย แล้วคุณจะเป็นผู้สูงวัยที่ไม่มีเงินเลย และไม่มีโอกาสใช้ชีวิตตามที่วาดฝันไว้

ณ วันนี้จะดีแค่ไหน หากคุณมีรายได้เข้ามาอย่างต่อเนื่อง และคุณสามารถจัดสรรเงินบางส่วนมาเตรียมพร้อมสำหรับการวางแผนเกษียณ แล้วคุณควรจะจัดสรรเท่าไหร่ดีละ จะจัดสรรเงินออมน้อยไปก็กลัวไม่เพียงพอสำหรับค่าใช้จ่ายหลังเกษียณ จะออมมากไปก็เกรงว่าจะขาดการเติมเต็มความสุขในช่วงวัยทำงาน ลองมาดูวิธีง่ายๆ ที่จะทำให้คุณจัดสรรเงินบางส่วนออกมาเตรียมไว้สำหรับการเกษียณ และก็ยังสามารถที่จะใช้ชีวิตได้อย่าง Happy ในแต่ละช่วงวัยได้อีกด้วย

การตั้งเป้าหมายทางการเงินให้ดีต้องมีหลัก "SMART" คำๆ นี้ หลายคนอาจจะคุ้นหู แต่ผู้เขียนอยากจะ Focus ไปในเรื่องการวางแผนเป้าหมายทางการเงินสำหรับการเกษียณของวัยเริ่มทำงานให้ชัดเจน และจัดการได้ง่ายขึ้น ลองมากำหนดเป้าหมายกันดูค่ะ

S: Specific กำหนดเป้าหมายให้ชัดเจนว่าสิ่งที่คุณต้องการคืออะไร... คุณวางแผนจะเกษียณ ณ ตอนอายุ 55 ปี 60 ปี หรือ 65 ปี เพื่อจะได้ดูว่าคุณมีเวลาเตรียมเงินนานเท่าไหร่ สำหรับการเกษียณ

M: Measurable เลือกเป้าหมายที่วัดผลได้ เป็นตัวเลขชัดเจน... ณ วันเกษียณ คุณจะมีเงิน 5 ล้านบาท 10 ล้านบาท หรือ 15 ล้านบาท เพื่อให้คุณใช้ชีวิตได้อย่างเกษียณสุข

A: Achievable เป้าหมายนั้นต้องทำสำเร็จได้ ภายใต้ปัจจัยที่เราสามารถควบคุมได้... เมื่อเรามีวิธีการ หรือช่องทางการเก็บออมเงิน และสร้างดอกผลให้เงินเติบโตได้

R: Realistic เป้าหมายนั้นเป็นไปได้ สมเหตุสมผล สอดคล้องสถานการณ์กับความเป็นจริง... หากเราทราบสถานะทางการเงิน และข้อจำกัดต่างๆ ในปัจจุบันว่าเราสามารถทำได้หรือไม่ ก็จะทำให้เป้าหมายนั้นเป็นจริงได้ในอนาคต

T: Time-bound เป้าหมายต้องมีกรอบเวลาที่ชัดเจน.. การกำหนดช่วงเวลาที่ชัดเจน ทำให้เราสามารถทราบความเป็นไปได้ และเป้าหมาย ณ วันเกษียณของเราไม่ลอยเลื่อนออกไป

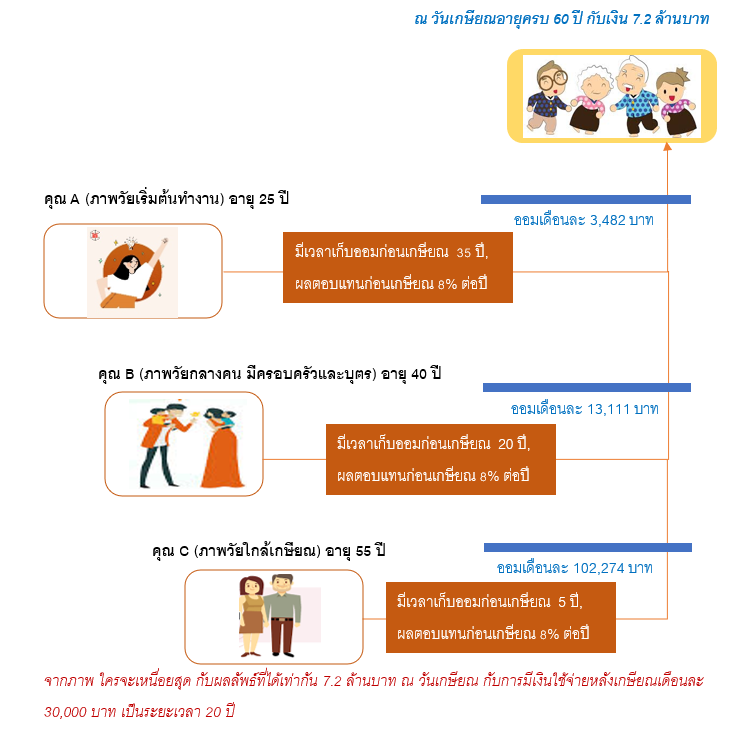

ลองมาดูเคสง่ายๆ ในการออมสำหรับคนที่อายุแตกต่างกัน

กำหนดเป้าหมายเกษียณ ณ อายุครบ 60 ปี และต้องการมีเงินใช้จ่ายหลังเกษียณเดือนละ 30,000 บาท เป็นเวลา 20 ปี (นั่นคือ ณ วันเกษียณอยากเตรียมเงินไว้สักราวๆ 7.2 ล้านบาท)

การคำนวณมูลค่าเงินตามเวลา (TVM: Time Value of Money) หากต้องการมีเงินใช้หลังเกษียณเดือนละ 30,000 บาท เป็นเวลา 20 ปี จะคำนวณเงินที่ต้องเตรียม ณ วันเกษียณ เท่ากับ 5,972,332 บาท

หมายเหตุ: คำนวณโดยใช้อัตราผลตอบแทนจากการลงทุนหลังเกษียณเฉลี่ย 5% ต่อปีและปรับลดด้วยอัตราเงินเฟ้อ 3% ต่อปี

ตั้งเป้าหมายไว้แล้ว ต้องทำยังไงต่อ … คนแต่ละวัย ต้องเก็บออมเงินอย่างไร? เพื่อเป้าหมายที่ 7.2 ล้านบาทเท่ากัน ณ วันเกษียณครบอายุ 60 ปี (วาดภาพประกอบ)

ตารางเป้าหมายมีเงิน 7.2 ล้านบาท ณ วันเกษียณอายุ 60 ปี ด้วยผลตอบแทนเฉลี่ยต่อปีที่เท่ากัน

|

วัยเริ่มต้นเก็บออม |

ระยะเวลาก่อนเกษียณ |

ผลตอบแทนเฉลี่ยต่อปี |

ต้องออมเงินปีละ (บาท) |

เฉลี่ยรายเดือน (บาท) |

|

วัยอายุ 25 ปี |

35 ปี |

8% |

41,784 |

3,482 |

|

วัยอายุ 40 ปี |

20 ปี |

8% |

157,336 |

13,111 |

|

วัยอายุ 55 ปี |

5 ปี |

8% |

1,227,286 |

102,274 |

เหนื่อย! มั้ยคะ คุณ C กับเป้าหมายของคุณอีก 5 ปี ที่จะเกษียณยังคงจะเป็นไปได้มั้ย คุณจะควบคุมรายได้ให้ยังคงสามารถกันเงินไปออมได้อีกหรือไม่ หรือคุณต้องเลื่อนเป้าหมายเกษียณออกไปอีก 65 ปี 66 ปี 67 ปี หรือ 70 ปี หากคิดในมุมบวกว่าองค์กรของคุณยังจ้างคุณอยู่นะ เพื่อให้คุณเก็บออมเงินได้เพียงพอ หรือคุณต้องลดจำนวนเงินค่าใช้จ่ายหลังเกษียณลงจากเดือนละ 30,000 บาท เป็นเหลือเพียงเดือนละ 20,000 บาท ซึ่งต้องยอมรับว่าคุณภาพชีวิตจะไม่เท่าเดิมกับเป้าหมายที่ตั้งใจไว้แน่นอน

การคำนวณตัวอย่างข้างต้น ผู้เขียนยังมองในมุมบวกว่า ทุกช่วงอายุยังได้รับผลตอบแทนเฉลี่ยที่เท่ากัน คือ 8% ต่อปี แต่ในความเป็นจริงเรายังคงต้องบริหารเงินที่นำไปออม หรือจัดสรรพอร์ตการลงทุนให้เหมาะสมกับช่วงอายุของเราด้วย เพื่อเพิ่มโอกาสในการรับผลตอบแทนที่สูงกว่า

ตารางเป้าหมายมีเงิน 7.2 ล้านบาท ณ วันเกษียณอายุ 60 ปี ด้วยผลตอบแทนเฉลี่ยต่อปี ตามระดับความเสี่ยงที่แตกต่างกัน

|

วัยเริ่มต้นเก็บออม |

ระยะเวลาก่อนเกษียณ |

ผลตอบแทนเฉลี่ยต่อปี |

ต้องออมเงินปีละ (บาท) |

เฉลี่ยรายเดือน (บาท) |

|

วัยอายุ 25 ปี |

35 ปี |

10% |

26,566 |

2,214 |

|

วัยอายุ 40 ปี |

20 ปี |

8% |

157,336 |

13,111 |

|

วัยอายุ 55 ปี |

5 ปี |

5% |

1,303,019 |

108,585 |

ด้วยวัยที่เริ่มต้นเก็บออมตั้งแต่อายุ 25 ปี สามารถยอมรับความเสี่ยงได้มากกว่า หากจัดสรรพอร์ตการลงทุนในสินทรัพย์ที่ให้ผลตอบแทนเฉลี่ย 10% ต่อปี เงินที่ใช้ออมต่อเดือนก็จะลดลงไปด้วย เหลือเพียงเดือนละ 2,214 บาท

หากคุณเริ่มต้นออมที่อายุมากขึ้น ระยะเวลาเก็บออมเงินที่สั้นลง ยิ่งต้องลงทุนในสินทรัพย์ที่ปกป้องเงินต้น หรือรับความเสี่ยงได้ต่ำถึงปานกลาง หากได้รับผลตอบแทนเฉลี่ย 5% ต่อปี หรือน้อยกว่านี้ คงต้องเหนื่อยกับการเก็บออมต่อเดือนที่สูงขึ้นตามไปด้วย มาถึง ณ จุดนี้ ผู้เขียนเองอยากจะย้อนเวลา ไปเริ่มออมเงินใหม่ตั้งแต่วัยเริ่มทำงานเลยซะทีเดียว … แต่ก็คงทำได้เพียงแค่คิดเท่านั้น

จากตัวอย่างของการเริ่มเก็บออมในแต่ละช่วงวัย คงจะตอบได้ชัดเจนว่าใครมีเป้าหมายทางการเงินตามหลัก "SMART" และการออมเงินเพื่อการเกษียณให้ได้เป้าหมายที่วางไว้ คงจะไม่ใช่เรื่องยากสำหรับผู้อ่านที่เริ่มเก็บออมเงินตั้งแต่วัยเริ่มต้นทำงาน โดยการออมเงินเพียงหลักพันบาทต่อเดือน เป็นประจำสม่ำเสมอตลอดระยะเวลาการทำงาน 35 ปี ก็ทำให้เป้าหมายการเกษียณ ณ อายุ 60 ปี เป็นจริงได้ และหากมีความเข้าใจในการจัดสรรพอร์ตที่เหมาะสมกับแต่ละช่วงวัย ก็ยิ่งเพิ่มโอกาสในการได้รับผลตอบแทนที่สูงยิ่งขึ้นด้วย โดยผู้เขียนขอยกตัวอย่างกลุ่มวัยเริ่มทำงาน เพื่อเป็นแนวทางให้กับผู้อ่านวัยนี้ได้เข้าใจมากขึ้น

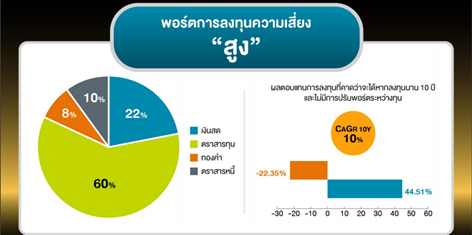

สำหรับพอร์ตการลงทุนที่เหมาะสมในวัยเริ่มต้นทำงาน (ช่วงอายุ 20 – 30 ปี) ส่วนใหญ่คนในวัยนี้จะยังโสด เป็นวัยที่รับความเสี่ยงได้สูง ยังไม่มีภาระค่าใช้จ่ายในหนี้สินเรื่องบ้านและภาระค่าใช้จ่ายในครอบครัวมากนัก

ที่มา : https://www.set.or.th/setinthecity/2018/manual/day1_slot1430.pdf

หากจัดสรรพอร์ตการลงทุนดังภาพข้างต้น จะพบว่า ผู้อ่านในวัยนี้ มีโอกาสที่จะได้รับผลตอบแทนเฉลี่ย 10% ต่อปี เพียงแค่คุณลงทุนและเก็บออมให้นานเกิน 10 ปี โดยการเริ่มต้นออมเร็วขึ้น เพื่อให้มีเวลามากพอที่จะให้มูลค่าของเงินเติบโตได้ตามเป้าหมายที่วางไว้

แนวทางการออมเงินสำหรับการเกษียณ มีให้เลือกลงทุนได้หลากหลายรูปแบบ ไม่ว่าจะเป็น กองทุนสำรองเลี้ยงชีพ (PVD) สำหรับลูกจ้างองค์กรเอกชน กองทุนบำเหน็จบำนาญข้าราชการ (กบข.) สำหรับข้าราชการ แล้วยังมีการลงทุนตามความสมัครใจอื่นๆ ทั้ง กองทุน RMF SSF แบบประกันบำนาญ (Annuity Plan) ที่ล้วนได้สิทธิประโยชน์ทางภาษีควบคู่ไปด้วย หรือหากผู้อ่านสามารถจัดพอร์ตรับความเสี่ยงได้สูงขึ้นอีก เพื่อเพิ่มโอกาสที่จะได้รับผลตอบแทนสูงตามไปด้วย ตัวอย่างเช่น เพิ่มการลงทุนในกองทุนรวม (Mutual Fund) และหุ้นสามัญ เป็นต้น แต่อย่างไรก็ตามผู้อ่านต้องทำความเข้าใจและหมั่นศึกษารูปแบบของสินทรัพย์ที่ตนเองจะนำเงินไปลงทุนด้วย

ท้ายที่สุด เพื่อให้เป้าหมายที่กำหนดไว้เป็นไปตามหลัก SMART ผู้อ่านก็ต้องหมั่นทบทวนพอร์ตการลงทุนของตนเองเป็นประจำอย่างน้อยปีละ 1 ครั้ง โดยต้องนำมูลค่าเงินตามเวลา (Time Value of Money) มาพิจารณาร่วมด้วย หากมีปัจจัยเหนือการควบคุมเข้ามากระทบกับแผนการเกษียณของเราในระหว่างทาง…เราจะได้ปรับแผนได้ทันสถานการณ์มากขึ้น