บทความ: บริหารจัดการเงิน

Wealth Checklists ทำฝันให้เป็นจริง

โดย คุณสุรกิจ พิทักษ์ภากร นักวางแผนการเงิน CFP®

หากเราต้องการวางแผนการเงินเพื่อให้บรรลุเป้าหมายในอนาคตนั้น สิ่งที่ควรเริ่มลงมือทำก่อนก็คือการตรวจสุขภาพทางการเงินของเราว่า ในขณะนี้เรามีสถานะการเงินเป็นอย่างไร ซึ่งก็คล้ายๆ กับการที่เราต้องไปตรวจสุขภาพร่างกายที่โรงพยาบาลว่า ขณะนี้เรามีสุขภาพร่างกายเป็นอย่างไรบ้าง ซึ่งการตรวจสุขภาพการเงินของเรานั้น เราจะทำการตรวจผ่านทางการทำงบการเงินส่วนบุคคล ซึ่งประกอบด้วย งบดุล และ งบกระแสเงินสดรับจ่าย โดยนำข้อมูลจากทั้งสองงบนั้นมา วิเคราะห์เป็นอัตราส่วนการเงินหลายๆ ตัว เพื่อเอามาใช้บ่งชี้ว่า ขณะนี้การเงินเราเป็นอย่างไร มีเรื่องอะไรที่ดีหรืออะไรที่ต้องระวังบ้าง ซึ่งงบดุลก็จะประกอบด้วย สินทรัพย์ และ หนี้สิน โดย สินทรัพย์จะแบ่งเป็น สินทรัพย์สภาพคล่อง สินทรัพย์ลงทุน และสินทรัพย์ส่วนตัว ส่วนหนี้สินก็จะแบ่งเป็นหนี้สินระยะสั้น และหนี้สินระยะยาว โดยความแข็งแรงทางการเงินสามารถดูได้จากความมั่งคั่งสุทธิของเราจากการนำมูลค่าสินทรัพย์รวม หักลบด้วย หนี้สินรวม ซึ่งจะทำเป็นตารางตัวอย่างได้ดังนี้

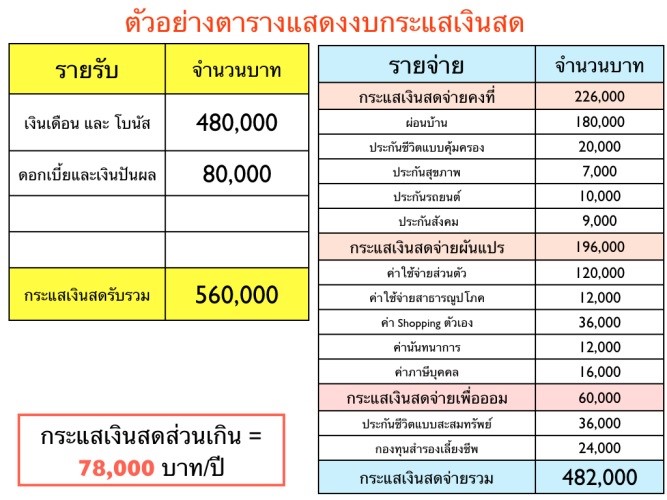

ส่วนงบกระแสเงินสด จะประกอบด้วย รายรับ กับ รายจ่าย โดยรายจ่ายจะแบ่งเป็น รายจ่ายประจำ รายจ่ายผันแปร และรายจ่ายเพื่อการออม ซึ่งกระแสเงินสดสุทธิเกิดจากการที่รายรับ หักลบด้วย รายจ่าย ซึ่งหากมีกระแสเงินสดสุทธิเหลือมากๆ ก็แสดงว่ายังมีความสามารถในการสร้างความมั่งคั่งในอนาคตได้เร็วขึ้น โดยงบกระแสเงินสดสามารถทำได้ดังตาราง

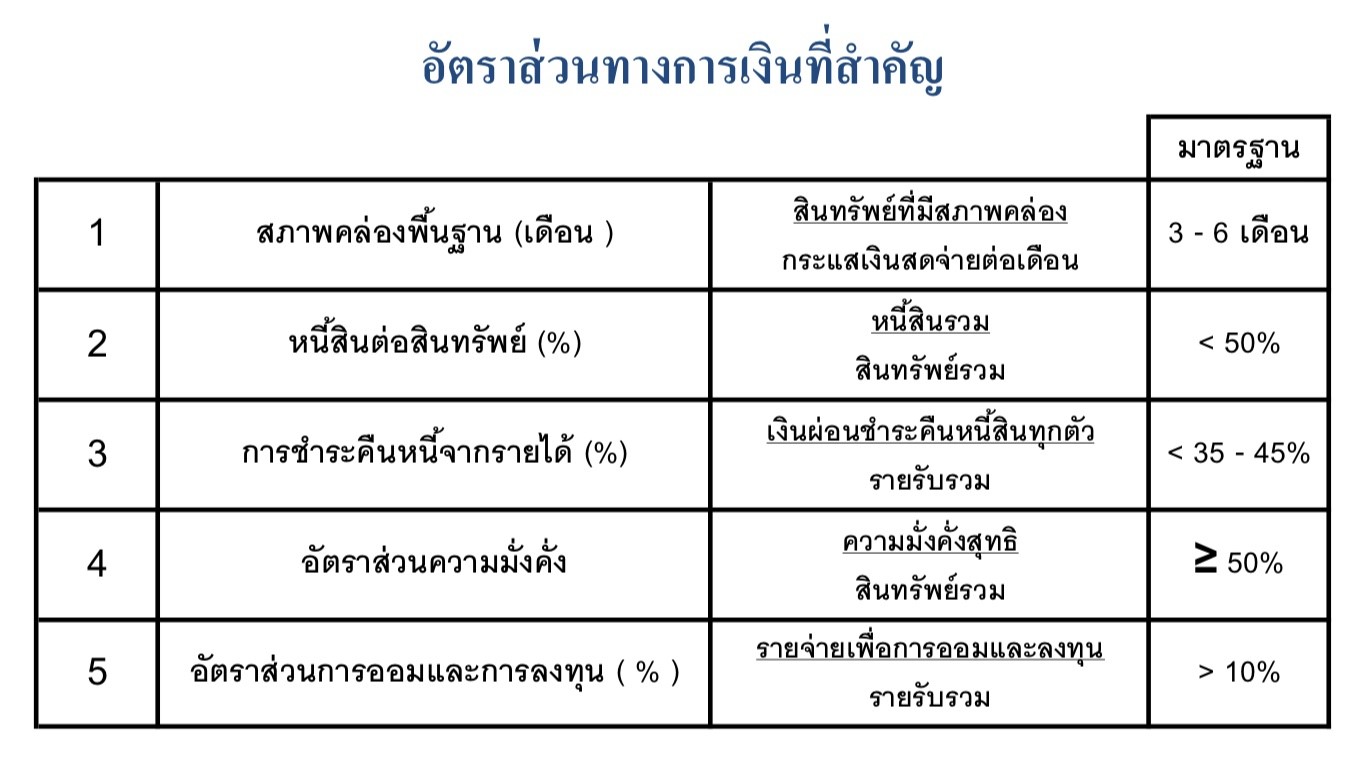

เมื่อเราทำงบการเงินของเราเองได้ทั้ง 2 งบแล้ว เราสามารถตรวจสอบสุขภาพทางการเงินโดยการวิเคราะห์อัตราส่วนทางการเงินได้อีกด้วย ซึ่งอัตราส่วนทางการเงินที่สำคัญมีดังนี้

- อัตราส่วนสภาพคล่องพื้นฐาน (Basic Liquidity Ratio) ซึ่งอัตราส่วนนี้เป็นสิ่งที่จะบอกเราว่า สภาพคล่องที่มีอยู่นั้น สามารถเอามาใช้จ่ายในชีวิตเราได้กี่เดือนแม้ว่าเราอาจจะไม่มีรายได้ ซึ่งควรจะมีอัตราส่วนนี้ระหว่าง 3-6 เท่าของค่าใช้จ่ายต่อเดือน โดยคิดมาจาก สินทรัพย์สภาพคล่อง หารด้วย ค่าใช้จ่ายต่อเดือน

- อัตราส่วนหนี้สินต่อสินทรัพย์ (Debt to Asset Ratio) เป็นอัตราส่วนที่จะบ่งบอกเราว่ามีหนี้สินคงค้างในปัจจุบันมากเกินไปหรือไม่ โดยคิดมาจาก หนี้สินรวม หารด้วย สินทรัพย์รวม ซึ่งเราควรจะมีค่าน้อยกว่า 50% และควรมีค่าน้อยลงเมื่ออายุมากขึ้น

- อัตราส่วนแสดงการชำระคืนหนี้สินจากรายได้ (Debt Service Ratio) โดยอัตราส่วนนี้จะบอกว่าเรามีความสามารถในการผ่อนชำระหนี้สินได้ดีเพียงใด โดยคิดมาจาก เงินที่ผ่อนชำระคืนหนี้ หนี้ทุกตัว หารด้วยรายรับรวม ซึ่งอัตราส่วนที่เหมาะสม ควรจะมีค่าน้อยกว่า 35% หรือไม่ควรเกิน 45% เพราะหากอัตราส่วนนี้มีค่ามากๆ ก็จะมีความเสี่ยงเรื่องการผ่อนชำระหนี้ในอนาคตได้ และจะเป็นอุปสรรคในการบรรลุเป้าหมายทางการเงินอื่นๆ ได้

- อัตราส่วนความมั่งคั่ง (Wealth Ratio) ถือเป็นตัวชี้วัดอย่างหนึ่งว่า เรามีความมั่นคงทางการเงินมากแค่ไหน โดยคิดมากจาก ความมั่งคั่งสุทธิ หารด้วย สินทรัพย์รวม ซึ่งควรมีค่ามากกว่า 50%

- อัตราส่วนการออมและการลงทุน (Saving Ratio) ถือเป็นการแสดงว่าเรามีความสามารถในการออมต่อเดือน หรือ ต่อปีเท่าไร่ โดยคิดมาจาก รายจ่ายเพื่อการออม/ลงทุน หารด้วย รายรับรวม ซึ่งขั้นต่ำ ก็ควรจะเกิน 10% ของรายรับ ซึ่งหากเรามีอัตราส่วนการออมและการลงทุนมากๆ ก็แสดงว่าเราก็มีโอกาสจะบรรลุเป้าหมายการเงินในอนาคตของเราได้ง่ายมากขึ้น

หากเราเข้าใจและลองทำงบการเงินส่วนบุคคลกันแล้ว แล้วลองคำนวณอัตราส่วนทางการเงินทั้ง 5 ตัวเลขเรียบร้อย เราก็จะพอจะบอกได้คร่าวๆ ว่า การเงินของเรากำลังอยู่ในทิศทางที่ดีหรือไม่ดี มีอะไรที่ต้องปรับหรือไม่ เช่น ถ้าอัตราส่วนสภาพคล่องน้อยเกินไปก็ต้องรีบเพิ่ม หรือมีอัตราการผ่อนที่มากเกินไปก็ต้องลองพิจารณาดูว่า หนี้ที่เราผ่อนนั้นมีความสำคัญกับครอบครัวมากหรือไม่ ซึ่งบางครั้งอาจต้องลดภาระด้วยการขายสินทรัพย์บางอย่างออกเพื่อมาลดหนี้ก็เป็นไปได้ เพราะหากเรายังมีอัตราการผ่อนหนี้สูง ก็มีผลทำให้อัตราการส่วนการออมน้อยลงอีกด้วย ซึ่งหากเรามีอัตราการส่วนการออมที่น้อย ก็ยากที่จะบรรลุเป้าหมายการเกษียณอายุ

ดังนั้นหลังจากที่เราวิเคราะห์ตัวเลขอัตราส่วนการเงินเพื่อตรวจสอบความมั่นคงทางการเงินแล้ว สิ่งที่จำเป็นก็คือ “การวิเคราะห์ว่าเราสามารถบรรลุเป้าหมายทางการเงินที่เราต้องการได้หรือไม่” ซึ่งสิ่งที่เราต้องทำเพื่อให้เราสามารถบรรลุเป้าหมายการเงินได้ มีขั้นตอนง่ายๆ ดังนี้

- กำหนดเป้าหมายทางการเงินที่ต้องการว่าเรามีเป้าหมายการเงินเรื่องอะไรบ้าง เช่น เป้าหมายการเกษียณอายุที่อายุ 60 ปี หรือ เป้าหมายการศึกษาบุตรที่ต้องการส่งให้เรียนจบปริญญาตรี เป็นต้น ซึ่งต้องเป็นเป้าหมายที่ชัดเจน มีกำหนดเส้นตายด้วย

- แปลงเป้าหมายที่ต้องการมาเป็นจำนวนเงินที่ต้องใช้ เช่น หากเราต้องการเกษียณตอนอายุ 60 ปี และต้องการใช้เงินหลังเกษียณเดือนละ 100,000 บาท และต้องการมีเงินใช้จนถึงอายุ 85 ปี โดยต้องเผื่ออัตราเงินเฟ้อเรียบร้อยแล้ว ซึ่งหากคำนวณแบบละเอียดก็ควรต้องมีเงินขั้นต่ำที่ 30 ล้านบาท โดยหลังเกษียณต้องมีอัตราผลตอบแทนหลังเกษียณให้ประมาณเท่ากับอัตราเงินเฟ้ออีกด้วย เป็นต้น

- วางแผนการออมหรือการลงทุนว่าต้องออมเดือนละเท่าไหร่ ถึงจะบรรลุเป้าหมาย เช่น ถ้าเราต้องการเงินเกษียณที่อายุ 60 ปี เราต้องลงทุนเดือนละเท่าไหร่ หากเราสามารถรับความเสี่ยงจากการลงทุนได้ที่ผลตอบแทนประมาณที่ 7% ต่อปี

- เริ่มลงทุนอย่างมีวินัยตามแผนที่ได้วางไว้ โดยหากเราไม่สามารถลงทุนได้ตามแผนที่วางไว้ เช่น เงินลงทุนต่อปีไม่พอ ก็ต้องหาวิธีการเพิ่มกระแสเงินสด โดยการเพิ่มรายได้ หรือลดรายจ่ายก็ได้ หรือหากจำเป็นจริงๆ ก็อาจต้องขยายเวลาเกษียณจากเดิม 60 ปี เป็น 65 เป็นต้น

- ติดตามและตรวจสอบผลการลงทุนอย่างสม่ำเสมอ รวมถึงยังสามารถปรับเปลี่ยนแผนการลงทุน เพื่อให้เราสามารถบรรลุเป้าหมายทางการเงินที่เราต้องการได้

ดังนั้นทุกๆ คนสามารถที่จะบรรลุเป้าหมายทางการเงินได้อย่างแน่นอน หากเราลงมือทำตามแผนอย่างมีวินัย