บทความ: ประกันภัย

กู้เงินฉุกเฉินจากกรมธรรม์ประกันชีวิต ดอกเบี้ยถูกจริงหรือไม่

โดย พิชญาภัฐฐ์ ทองศรีเกตุ นักวางแผนการเงิน CFP®

เผยแพร่ ณ วันที่ 22 ต.ค. 2566

กรมธรรม์ประกันชีวิตนอกจากจะมีประโยชน์ในแง่ให้ความคุ้มครอง โอนย้ายความเสี่ยงในการวางแผนการเงินแล้ว ยังเป็นแหล่งเงินออมระยะยาว จนสามารถมีเงินก้อนใช้ได้ในยามเกษียณได้อย่างสบาย

ในช่วงเกิดโรคระบาด Covid-19 หลายคนเกิดภาวะขาดสภาพคล่องทางการเงิน เนื่องจากรายได้ลดลงจนถึงหยุดชะงัก จึงเลือกกู้ฉุกเฉินผ่านกรมธรรม์ประกันชีวิต เนื่องจากสามารถกู้ได้ทันทีโดยไม่ต้องพิจารณาเครดิต เพราะมีกรมธรรม์เป็นสินทรัพย์ค้ำอยู่ ที่สำคัญอัตราดอกเบี้ยถือว่าต่ำเมื่อเทียบกับเงินกู้จากแหล่งอื่น ๆ โดยบริษัทประกันเองก็ได้ช่วยอำนวยความสะดวก โดยส่งข้อมูลวงเงินที่สามรถกู้ได้ ตรงถึงผู้เอาประกัน เพื่อประกอบการตัดสินใจ ทำให้เงินกู้กรมธรรม์จึงได้รับความสนใจ และเป็นทางเลือกหนึ่งในการกู้เงินสดฉุกเฉินให้ผ่านช่วงวิกฤตที่ผ่านมาอย่างแพร่หลาย

สำหรับเงื่อนไขสำคัญหากต้องการกู้เงินฉุกเฉินผ่านกรมธรรม์ประกันชีวิต คือ สามารถกู้ได้เป็นจำนวน 80 - 90% ของมูลค่ากรมธรรม์ที่คำนวณได้ ณ วันนั้น โดยมูลค่ากรมธรรม์จะมีการปรับขึ้นทุกวันแบบดอกเบี้ยทบต้น โดยสาเหตุที่ต้องกันเงินสำรองไว้ 10 - 20% เพื่อให้เพียงพอต่อการกู้ชำระเบี้ยรายงวด 1 เดือน กรณีที่ถึงกำหนดชำระเบี้ยแล้วผู้เอาประกันยังไม่สามารถชำระเบี้ยได้ มูลค่าที่กันไว้ ก็จะเพียงพอในการกู้ชำระเบี้ย เพื่อยืดเวลาความคุ้มครองของกรมธรรม์ต่อไปอีกสักช่วงเวลาหนึ่ง

อัตราดอกเบี้ยเงินกู้ของกรมธรรม์แต่ละเล่มจะไม่เท่ากัน โดยจะคิด +2% จากอัตราดอกเบี้ยในหน้าแรกของกรมธรรม์ ถ้าหน้ากรมธรรม์ระบุอัตราดอกเบี้ย 3.5% ดอกเบี้ยเงินกู้ของกรมธรรม์จะเป็น 5.5% กรณีที่เราถือกรมธรรม์หลายเล่ม จึงควรตรวจสอบก่อนว่าจะกู้กรมธรรม์เล่มไหน ที่มีอัตราดอกเบี้ยถูกที่สุด

ตัวอย่าง การคิดดอกเบี้ยเงินกู้ในกรมธรรม์

ยอดเงินกู้ 100,000 บาท ดอกเบี้ยหน้ากรมธรรม์ 3.5% อัตราดอกเบี้ยเงินกู้จะคิด +2% เป็น 5.5%

หากกู้เงินเป็นจำนวน 97 วัน จะคิดอัตราดอกเบี้ย = [(1+0.055)^(97/365)] – 1 = 0.0143

คิดเป็นดอกเบี้ย 100,000 * 0.0143 = 1,430 บาท

หากกู้เงินเป็นจำนวน 141 วัน จะคิดอัตราดอกเบี้ย = [(1+0.055)^(141/365)] – 1 = 0.0209

คิดเป็นดอกเบี้ย 100,000 * 0.0209 = 2,090 บาท

ข้อสังเกต เนื่องจากเป็นการคิดแบบดอกเบี้ยทบต้นรายวัน จึงทำให้อัตราดอกเบี้ยที่คำนวณในจำนวนวันที่น้อยกว่า มีอัตราที่ถูกกว่า

ข้อควรทราบ

- ทุกครั้งที่มีการชำระคืน บริษัทจะนำเงินไปชำระดอกเบี้ยก่อนที่เหลือจึงนำมาตัดเงินต้น

- หากมีเงินปันผลของกรมธรรม์ ก็จะถูกนำมาชำระหนี้สินในส่วนนี้ก่อน หากเหลือจึงจ่ายคืนผู้เอาประกัน

- กรณีกรมธรรม์ขาดอายุและต้องการชำระเบี้ยต่ออายุ จะต้องคืนเงินกู้คงค้างในกรมธรรม์ก่อน ถึงจะสามารถต่ออายุได้

ตัวอย่าง การชำระคืนบางส่วน เช่น กรณี B ณ. 141 วัน เช่น ชำระคืน 50,000 บาท บริษัทจะนำไปหักดอกเบี้ยก่อนที่ 2,090 บาท และนำส่วนที่เหลือไปหักเงินต้น 47,910 บาท เหลือเงินกู้คงค้างที่ 52,090 บาท แล้วเริ่มต้นคำนวณดอกเบี้ยทบต้นรายวันใหม่ [100,000 – (2,090 + 47,910) = 52,090]

เมื่อถึงรอบดิวกรมธรรม์ เงินต้นบวกดอกเบี้ยคงค้าง จะถูกนำมาคิดเป็นเงินต้นในรอบการคำนวณใหม่ ดังตัวอย่าง

เริ่มกู้วันที่ 23/3/2565 ครบรอบดิวกรมธรรม์วันที่ 11/8/2565 เป็นจำนวน 141 วัน

ระยะเวลา 141 วัน จะคิดดอกเบี้ย = [(1+0.055)^(141/365)] – 1 = 0.0209

คิดเป็นดอกเบี้ย 100,000 * 0.0209 = 2,090 บาท สมมติว่าไม่มีการชำระคืนเลย

วันที่ 11/8/2565 จะคิดเงินต้น = 102,090 บาท และคำนวณดอกเบี้ยรายวันทบต้นต่อไป

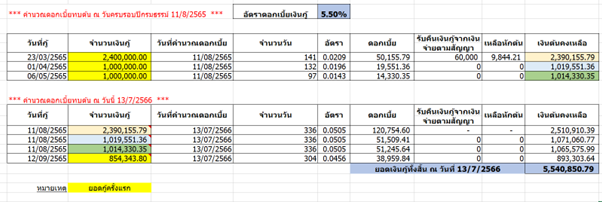

ตัวอย่าง การกู้กรมธรรม์ฉบับหนึ่ง จำนวนการกู้ 4 ยอด

เมื่อวันที่ 23/3/2565, 1/4/2565, 6/5/2565 และ 12/9/2566 โดยยังไม่ได้ชำระเงินคืนเลย มีการชำระ 1 ครั้งจากเงินคืนตามสัญญากรมธรรม์ จำนวน 60,000 บาท กรมธรรม์ครบดิว 11 สิงหาคม ของทุกปี โดยมีอัตราดอกเบี้ย 5.5% ต่อปี

หากมีการทยอยชำระคืน บริษัทจะนำเงินไปชำระหนี้สินก่อน แล้วจึงมาหักเงินต้น จากตัวอย่าง เงินกู้ยอดแรก คือ ยอด 2,390,155.79 บาท เมื่อชำระคืน 200,000 บาท ณ วันที่ 13/7/2566 บริษัทจะบันทึกรับเป็นดอกเบี้ย 120,754.60 บาท และหักเงินต้น 79,245.40 บาท

จากตัวอย่างจะช่วยให้สามารถทำความเข้าใจวิธีคำนวณดอกบี้ย และวางแผนการชำระคืนได้อย่างเหมาะสม รวมถึงสามารถวางแผนจัดการหนี้ก้อนต่าง ๆ ว่าควรมีลำดับการชำระหนี้ก้อนไหนอย่างไรก่อนหลัง ดอกเบี้ยเงินกู้ในกรมธรรม์ประกันชีวิตจัดว่าเป็นอัตราดอกเบี้ยที่ต่ำกว่าอีกหลายแหล่งเงินกู้ เพราะมีสินทรัพย์คือ กรมธรรม์ที่มีมูลค่าแน่นอนค่ำเอาไว้

เงินกู้ในกรมธรรม์จัดว่าเป็นทรัพย์สินที่มีสภาพคล่องในระดับที่ดี ทำการกู้ง่าย โดยปัจจุบันสามารถเข้าถึงได้สะดวกมาก จากการลง Application ในมือถือ สามารถตรวจสอบมูลค่าด้วยตนเองได้ การทำสัญญากู้ ก็สามารถทำจาก Application ได้เลยและรับเงินโอนเข้าบัญชีภายใน 3 วันทำการ การชำระคืนสามารถชำระโดยโอนเงินเข้าบัญชีบริษัทและแจ้งรายการชำระผ่านทาง Call center ของบริษัทเพื่อตรวจสอบ

อย่างไรก็ดี คุณค่าที่แท้จริงของกรมธรรม์ประกันชีวิต คือ เป็นการโอนย้ายความเสี่ยงและเป็นแหล่งเงินออมระยะยาว ข้อพึงระวัง คือ หากจำเป็นต้องใช้เป็นแหล่งเงินกู้ฉุกเฉิน ควรวางแผนรีบนำเงินกลับเข้าไปคืน เพื่อไม่ให้เสียวินัยทางการเงิน และยังคงรักษากรมธรรม์ไว้เป็นทางเลือกสุดท้าย ที่นำมาใช้ยามฉุกเฉินเท่านั้น

ติดตามความรู้และข่าวสารสมาคมนักวางแผนการเงินไทย ได้ที่ LINE@cfpthailand, สมาคมนักวางแผนการเงินไทย Facebook Fanpage และ www.tfpa.or.th