บทความ: บริหารจัดการเงิน

ก่อนเป็นหนี้...ต้องรู้อะไรบ้าง?

โดย ณัฎฐ์วัฒน์ วรพุทธาฉัตร AFPTTM, IP

ปัจจุบันการขอใช้สินเชื่อมีความสะดวก รวดเร็วโดยเฉพาะสินเชื่อส่วนบุคคล และยิ่งมีการอนุมัติวงเงิน Micro Finance เป็นไปโดยง่าย ประกอบกับขั้นตอนการตรวจสอบไม่เคร่งครัดนัก ส่งผลให้มีโอกาสที่จะเกิดปัญหาการใช้จ่ายเกินตัวค่อนข้างสูง เช่น การใช้สินเชื่อผ่านบัตรกดเงินสดหรือบัตรเครดิต ซึ่งเป็นการนำเงินในอนาคตมาใช้ล่วงหน้า

ประกอบกับถ้าผู้ใช้แยกไม่ออกว่าอะไรคือ ความจำเป็น ( Need) อะไรคือ ความต้องการ (Want) เปรียบเสมือนการขาดวินัยทางการเงิน ย่อมส่งผลกระทบในรูปแบบต่าง ๆ ที่จะตามมา ไม่ว่าจะเป็นการขาดสภาพคล่อง การกู้เงินในระบบและนอกระบบ การใช้สินเชื่อผิดประเภท เช่น การกู้หนี้ระยะสั้นเพื่อมาเคลียร์หนี้ระยะยาว และท้ายสุดก็จะเป็นดินพอกหางหมู เกิดหนี้สินล้นพ้นตัว ผลที่ตามมาคือ การถูกฟ้องคดีแพ่ง (ถ้ากู้ในระบบ) หรือโดนทวงหนี้โหด (ถ้ากู้นอกระบบ) อย่างไรก็ตาม หากเข้าใจกฎ 72 จะไม่เลือกทำวิธีนี้

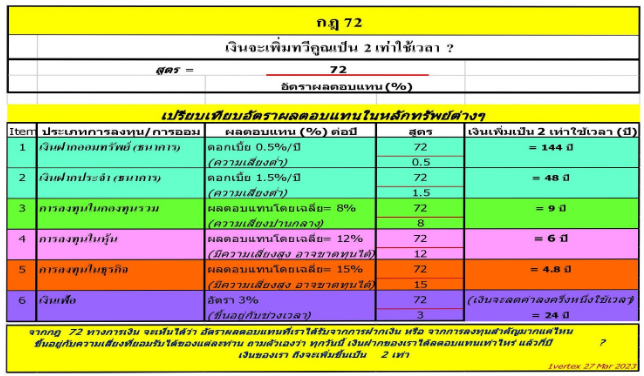

กฎ 72 สามารถใช้หาระยะเวลาว่าเงินที่กู้มาจะเพิ่มเป็น 2 เท่าใช้เวลากี่ปี หรือถ้ารู้เวลาก็สามารถหาอัตราดอกเบี้ยได้เช่นกัน โดยเอา 72 เป็นตัวตั้ง หารด้วยอัตราดอกเบี้ยที่กู้มาต่อปี ก็จะได้ระยะเวลาที่เงินจะกลายเป็น 2 เท่า หรือเอาระยะเวลาที่กู้ต่อปี หารก็จะได้อัตราดอกเบี้ยที่กู้มาก็จะได้อัตราดอกเบี้ยที่กู้มาต่อปี เช่นกัน

นอกจากนี้ควรจะรู้ต้นทุนของสินเชื่อว่ามีกี่แบบแต่ละแบบคิดอย่างไร จะได้วางแผนว่าควรจะกู้แบบไหนที่เหมาะสมกับสิ่งที่จำเป็นและต้องการและเกิดผลกระทบต่อตัวผู้กู้น้อยที่สุด โดยต้นทุนของสินเชื่อ (Cost of credit) มีวิธีการคำนวณดอกเบี้ย 3 วิธี

1.แบบลดต้นลดดอก ( Simple interest method ) เช่น การกู้บ้าน เจ้าหนี้จะคิดอัตราดอกเบี้ยจากมูลหนี้ที่เหลืออยู่ ซึ่งจะเท่ากับดอกเบี้ยที่แท้จริง (Effective rate) ตามเงื่อนไขที่กำหนดไว้ตั้งแต่ต้น

2.แบบหักดอกล่วงหน้า ( Discount method ) เช่น แชร์หักดอก หรือจำนองบ้าน จะโดนหักดอกเบี้ยล่วงหน้า ตัวอย่างกู้เงิน 1 ล้านบาทถ้าคิดดอกเบี้ย 10% ต่อปี แต่หัก 1 เดือนล่วงหน้าจะได้เงินจริง 9 แสนบาทซึ่งดอกเบี้ยที่แท้จริงเท่ากับ 11.11%

3.แบบเงินต้นคงที่ ( Add-on method หรือ Flat rate ) เช่น การผ่อนรถหรือสินค้าเงินผ่อน หรือการกู้เงินเพื่อการบริโภค เจ้าหนี้จะบวกดอกเบี้ยที่ลูกหนี้ต้องชำระทั้งหมดเข้าไปกับเงินต้นแล้วเฉลี่ยเป็นงวด ๆ ตามจำนวนที่ลูกหนี้ต้องชำระ ยิ่งชำระนานดอกเบี้ยจะยิ่งแพงเนื่องจากเงินต้นลดลง ปกติดอกเบี้ยต้องลดตามแต่ในความเป็นจริงวิธีนี้ จะคิดจากเงินต้นที่กู้มาครั้งแรก ทำให้ดอกเบี้ยที่แท้จริงจะท่ากับดอกเบี้ยในงวดแรกเท่านั้น ส่วนงวดต่อ ๆ ไปจะสูงกว่าดอกเบี้ยที่กำหนด ยิ่งการผ่อนรถมือสอง นอกจากจะต้องจ่ายดอกเบี้ยสูงแล้ว ยังมีภาษีมูลค่าเพิ่ม (Vat) อีก 7% ทุก ๆ งวดที่มีการผ่อน ซึ่งผู้เช่าซื้อรถมือสองถือว่าเสียเปรียบทุกประเด็น

การเป็นหนี้ไม่ใช่เรื่องแปลก แต่ก่อนตัดสินใจก่อหนี้ควรถามตัวเองก่อนว่า ก่อหนี้เพื่ออะไร มีความจำเป็นมากน้อยแค่ไหน มีรายได้เพียงพอจ่ายหนี้คืนหรือไม่ เพื่อทำให้การเป็นหนี้ไม่กลับมาสร้างปัญหาให้ตัวเอง

ติดตามความรู้และข่าวสารสมาคมนักวางแผนการเงินไทย ได้ที่ LINE@cfpthailand, สมาคมนักวางแผนการเงินไทย Facebook Fanpage และ www.tfpa.or.th