บทความ: บริหารจัดการเงิน

เริ่มเก็บเงินวันนี้ ดีกว่ารอวันพรุ่งนี้

โดย วิชาญ จันทร์สอน ที่ปรึกษาการเงิน AFPT™

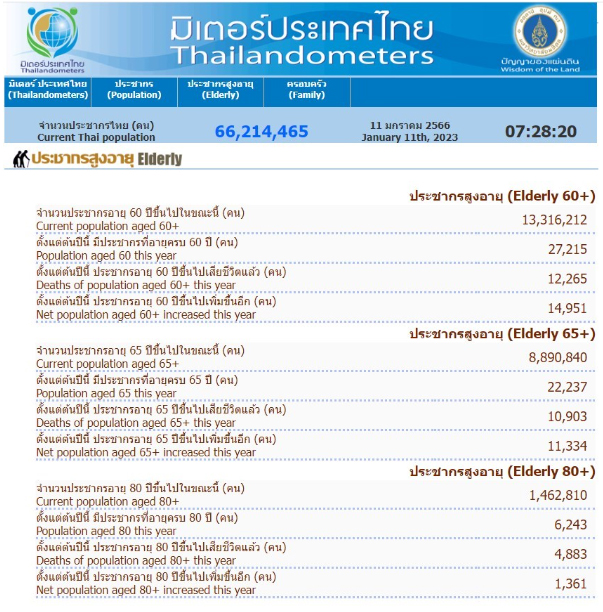

ข้อมูลจากเว็บไซด์มิเตอร์ประเทศไทย (11 มกราคม 2566) รายงานว่า ประชากรประเทศไทยมีจำนวน 66,214,465 คน ในจำนวนนี้ประชากรสูงอายุที่มีอายุเกิน 60 ปี จำนวน 13,316,212 คน คิดเป็น 20.11% และหากดูจำนวนประชากรที่มีอายุตั้งแต่ 65 ปีขึ้นไป มีจำนวน 8,890,840 คน คิดเป็น 13.42% หมายความว่า โครงสร้างประชากรไทยอยู่ในช่วง Aged Society ระดับสังคมผู้สูงอายุโดยสมบูรณ์

การเข้าสู่สังคมผู้สูงอายุ แบ่งออกเป็น 3 ระดับ

- 1. Aging Society ระดับการก้าวสู่สังคมผู้สูงอายุ หมายถึง สังคมหรือประเทศที่มีประชากรอายุ 60 ปีขึ้นไป มากกว่า 10% ของประชากรทั้งประเทศ หรือมีประชากรอายุตั้งแต่ 65 ปี มากกว่า 7% ของประชากรทั้งประเทศ

- 2. Aged Society ระดับสังคมผู้สูงอายุโดยสมบูรณ์ หมายถึง สังคมหรือประเทศที่มีประชากรอายุ 60 ปีขึ้นไป มากกว่า 20% ของประชากรทั้งประเทศ หรือมีประชากรอายุตั้งแต่ 65 ปี มากกว่า 14% ของประชากรทั้งประเทศ

- 3. Super-Aged Society ระดับสังคมผู้สุงอายุอย่างเต็มที่ หมายถึง ประเทศที่มีประชากรอายุ 65 ปีขึ้นไป มากกว่า 20% ของประชากรทั้งประเทศ

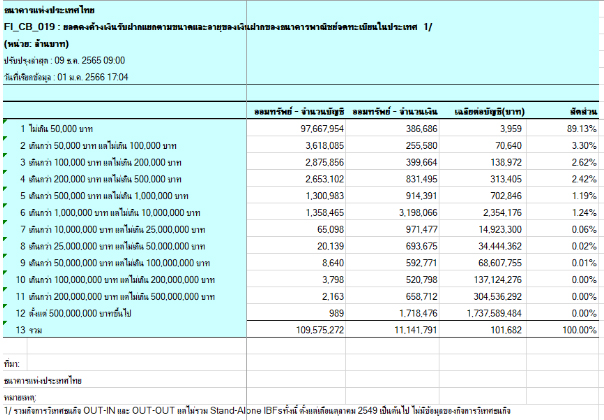

จากตารางด้านบน พบว่า ณ เดือนตุลาคม 2565 พบว่ายอดบัญชีเงินฝากออมทรัพย์ 97,667,954 บัญชี มียอดเงินฝาก 386,686 ล้านบาท มียอดเฉลี่ยต่อบัญชี 3,959 บาท ซึ่งคิดเป็น 89.13% ของบัญชีออมทรัพย์ สำหรับบัญชีที่มียอดเงินฝากเกิน 50,000 บาท มีจำนวน 11,907,318 บัญชี มียอดเงินฝาก รวม 10,755,105 ล้านบาท เฉลี่ยยอดเงินฝากต่อบัญชีสูงถึง 903,189 บาท เรียกได้ว่ารวยกระจุก จนกระจาย

สำหรับผู้ที่วางแผนการเงินอย่างมีขั้นตอนคงไม่มีปัญหา แต่สำหรับผู้ที่กังวลว่าตัวเองเริ่มเก็บออมช้าและอาจมีเงินไม่เพียงพอกับการใช้ชีวิตหลังเกษียณ อย่าเพิ่งตกใจ เพราะทุกปัญหามีทางแก้

1.สำรวจค่าใช้จ่าย

จดบันทึกค่าใช้จ่ายในแต่ละวันที่เกิดขึ้น ไม่ว่าจะจ่ายด้วยเงินสด ชำระด้วยบัตรเครดิต แล้วมาดูว่ามีรายการใดเป็นรายจ่ายที่จำเป็นในการดำรงชีพ ไม่จ่ายไม่ได้ รายการใดเป็นรายจ่ายที่ไม่จำเป็น เพื่อให้ละเอียดยิ่งขึ้น ให้แบ่งระดับความไม่จำเป็น เป็น 2 ระดับคือ

ความไม่จำเป็นระดับที่ 1 ไม่จำเป็นมากที่สุด ไม่มีผลกระทบอะไรในชีวิต เป็นการใช้จ่ายเพื่อตอบสนองความต้องการส่วนตัว

ความไม่จำเป็นระดับที่ 2 ไม่จำเป็น ใช้จ่ายได้บ้าง แต่ลดความถี่ลง และเลิกไปในที่สุด ภายในไม่กี่เดือน จะเห็นแล้วว่าเมื่อตัดค่าใช้จ่ายที่ไม่จำเป็นออกไป ก็จะมีเงินออมขึ้นมาทันที

2.สำรวจหนี้สิน

หากปราศจากหนี้ ก็จะสามารถก้าวไปสู่ความร่ำรวยได้อย่างรวดเร็ว แต่หากยังมีหนี้สินอยู่ก็ให้จัดทำสรุปรายการหนี้สินสินทั้งหมดและวางแผนการปลดหนี้ให้หมดโดยเร็ว โดยเฉพาะหนี้ที่มีอัตราดอกเบี้ยสูง เช่น บัตรเครดิต บัตรกดเงินสด สินเชื่อส่วนบุคคล หากมีหนี้บ้านปกติชำระเดือนละครั้งก็เพิ่มการชำระงวดกลางเดือนเข้าไปอีก จะสามารถลดดอกเบี้ยโดยรวมได้และหมดหนี้เร็วยิ่งขึ้น

3.สร้างรายได้เพิ่ม เก็บออมให้มากขึ้น

ปัจจัยในการสร้างผลตอบแทนให้สูงประกอบด้วย จำนวนเงินต้น xระยะเวลา x อัตราผลตอบแทน ดังนั้น ในเมื่อเริ่มเก็บออมช้าจึงต้องเพิ่มจำนวนให้ต้นให้มากพอ เพื่อจะได้ไปสู่เป้าหมายได้เร็วยิ่งขึ้น และนอกจากเก็บออมให้มากขึ้นแล้ว หากมีความสามารถพิเศษก็ควรใช้ให้เป็นประโยชน์ด้วยการหารายได้เสริม

4.ต่อยอดเงิน บริหารการเงินการลงทุนลงทุนสู่เป้าหมาย เมื่อมีเงินเหลือจากการลดค่าใช้จ่ายที่ไม่จำเป็น หนี้สินลดลง (และปราศจากหนี้สินในที่สุด) มีรายได้เพิ่มและเก็บเงินได้เพิ่ม ก็สามารถนำเงินไปลงทุนในสินทรัพย์ต่าง ๆ ตามที่วางแผนเอาไว้เพื่อต่อยอดผลตอบแทน

ถึงแม้จะไม่มีคำว่า “สาย” กับการวางแผนการเงิน แต่หากเริ่ม “ช้า” ก็จะหนักกับเงินที่ต้องแบ่งมาออมในแต่ละเดือน เพราะยิ่งอายุมากขึ้นเรื่อย ๆ ถ้าต้องการมีเงินเก็บไว้ใช้หลังวัยเกษียณให้เพียงพอไปจนถึงวันสิ้นลมหายใจก็ต้องลงทุนในแต่ละเดือนไม่ใช่หลักร้อยหลักพันบาท แต่อาจเป็นหมื่นบาท ดังนั้น ควรเริ่มต้นกันตั้งแต่เนิ่น ๆ และลงมือทำทันที

อ้างอิง:

ธนาคารแห่งประเทศไทย https://www.bot.or.th/App/BTWS_STAT/statistics/ReportPage.aspx?reportID=188&language=th สืบค้น 1 มกราคม 2566

มิเตอร์ประเทศไทย http://www.thailandometers.mahidol.ac.th/ สืบค้น 11 มกราคม 2566

ติดตามความรู้และข่าวสารสมาคมนักวางแผนการเงินไทย ได้ที่ LINE@cfpthailand, สมาคมนักวางแผนการเงินไทย Facebook Fanpage และ www.tfpa.or.th