บทความ: เกษียณ

เงินเก็บหลังเกษียณหมดก่อน จัดการอย่างไร

โดย กชจุฑา เพียรวนิช ที่ปรึกษาการเงิน AFPT™

เผยแพร่ ณ วันที่ 9 ก.ค. 2566

“น่าเสียดายตายแล้ว ยังใช้เงินไม่หมด น่าสลดเงินหมดแล้ว ยังไม่ตาย” หลายคนคงเคยได้ยินประโยคดังกล่าว และก็คงไม่มีใครอยากให้คำพูดนี้เกิดขึ้นกับตัวเอง หรือคนที่เรารัก และเพื่อไม่ให้เงินที่ตั้งใจเก็บเพื่อไว้ใช้หลังเกษียณหมดก่อนถึงวันสุดท้ายของชีวิต ต้องเตรียมตัวรับมือก่อนที่เหตุการณ์ร้ายจะเกิดขึ้น

1.ความเสี่ยงเก็บเงินไม่พอใช้ ในวัยเกษียณ

หลายคนอาจจะคิดว่าตอนเกษียณต้องใช้จ่ายน้อยกว่าตอนทำงาน อาจไม่จริงเสมอไป ลองเปรียบเทียบค่าใช้จ่ายวันธรรมดากับวันเสาร์อาทิตย์และวันหยุด วันไหนใช้เงินมากกว่ากัน ถ้าคำตอบ คือ เสาร์อาทิตย์ แสดงว่ามีแนวโน้มที่ค่าใช้จ่ายหลังเกษียณจะมากกว่าก่อนเกษียณ เนื่องจากในวันธรรมดาอาจมีแค่ค่าใช้จ่ายจำเป็น ค่าเดินทาง ค่าข้าว ค่าน้ำชากาแฟหรือขนม แต่ในวันเสาร์อาทิตย์มีแนวโน้มที่จะทานข้าวนอกบ้าน เดินทางท่องเที่ยว ช้อปปิ้ง คำถามต่อมา คือ ควรเก็บเงินเท่าไหร่เพื่อให้เพียงพอเกษียณ คำตอบ คือ ไม่มีสูตรตายตัว อาจใช้หลักการง่าย ๆ คือ เลือกระหว่างจะเก็บเงินให้เท่ากับ

1. รายได้หลังเกษียณเท่ากับรายได้ปัจจุบัน

2. รายได้หลังเกษียณเท่ากับค่าใช้จ่ายที่จำเป็น

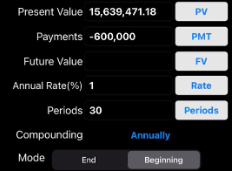

ตัวอย่าง 1. ปัจจุบันอายุ 35 ปี มีรายได้ 50,000 บาท และคิดว่าหลังเกษียณตั้งใจมีรายได้เดือนละ 50,000 บาทใช้จ่ายไปจนอายุ 90 ปีและต้องการเกษียณ 60 ปี คำนวณตัวเลขเงินเก็บที่ต้องมีเพื่อใช้จ่ายตั้งแต่อายุ 60 - 90 ปี ต้องมี เงินจำนวน 15.6 ล้านบาท เพื่อให้มีเงินใช้ปีละ 600,000 บาท หรือเดือนละ 50,000 บาท และเงินก้อนนี้ต้องลงทุน (หลังเกษียณ) ให้ได้อย่างน้อย 1% ต่อป

| วิธีคำนวณ หาเงินที่ต้อง ณ อายุ 60 ปี (PV) เท่ากับเท่าไหร่? ถอนเงินปีละ (PMT) = 600,000 ผลตอบแทน (Rate) 1% ต่อปี ระยะเวลาใช้เงิน (Period) 30 ปี |

|

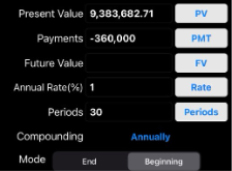

ตัวอย่าง 2. ปัจจุบันอายุ 35 ปี มีรายได้ 50,000 บาท วางแผนเก็บเงินก้อนให้มีรายได้หลังเกษียณ 30,000 บาททุกเดือนไปจนอายุ 90 ปี ต้องมีเงินก้อนจำนวน 9.38 ล้านบาท เพื่อให้มีเงินใช้ปีละ 360,000 บาท หรือเดือนละ 30,000 บาท และเงินก้อนนี้ต้องลงทุน (หลังเกษียณ) ให้ได้อย่างน้อย 1% ต่อปี

| วิธีคำนวณ หาเงินที่ต้อง ณ อายุ 60 ปี (PV) เท่ากับเท่าไหร่? ถอนเงินปีละ (PMT) = 360,000 ผลตอบแทน (Rate) 1% ต่อปี ระยะเวลาใช้เงิน (Period) 30 ปี |

|

จำนวนเงินที่เก็บนี้ยังไม่ได้รวมค่าใช้จ่ายเกี่ยวกับการดูแลรักษาสุขภาพและค่าพยาบาลอื่น ๆ ซึ่งเป็นปัจจัยสำคัญที่ส่งผลกระทบต่อเงินเกษียณอย่างแน่นอน)

2. ความเสี่ยงอายุยืนกว่าที่คาดไว้

หลายคน มักคาดว่าตัวเองอายุไม่ยืนยาวมากนัก แต่ความจริง คือ สิ่งไม่แน่นอน เพราะข้อมูลจากสถาบันวิจัยเพื่อการพัฒนาประเทศไทย พบว่าตลอด 6 ทศวรรษที่ผ่านมา คนไทยมีอายุขัยเพิ่มขึ้น 4.4 เดือนต่อปี ผู้หญิงมีอายุเฉลี่ย 80.4 ปี ผู้ชายมีอายุเฉลี่ย 73.2 ปี นอกจากนี้ยังคาดการณ์ว่าอายุขัยเฉลี่ยของคนไทยที่เกิดในปี 2559 จะมีอายุยืนถึง 80 - 98 ปี หรือเกือบ 100 ปี

ดังนั้น ต้องเตรียมเงินให้เพียงพอสำหรับใช้หลังเกษียณอย่างน้อยถึงอายุ 80 ปี หรือดูจากอายุขัยเฉลี่ยของปู่ย่าตายายของตัวเองยืนแค่ไหนและเสียชีวิตตอนอายุเท่าไหร่ จากนั้นคาดการณ์อายุตัวเองที่คิดว่าน่าจะเสียชีวิตบวกเพิ่มไปอีก 5 ปี เช่น ปัจจุบันปู่ย่าอายุยืนถึง 90 ปี หมายความว่าอาจจะมีแนวโน้มอายุยืนเช่นกัน ดังนั้น ควรเตรียมเงินให้สามารถใช้ได้ถึงอายุ 95 ปี

3.ความเสี่ยงเงินเฟ้อ

เมื่อ 10 ปีที่แล้ว ก๋วยเตี๋ยวชามละ 40 บาท แต่ปัจจุบันก๋วยเตี๋ยวชามละ 60 - 80 บาท พูดง่าย ๆ เงิน 100 บาทที่เคยกินก๋วยเตี๋ยวได้ 2 ชาม ปัจจุบันกินได้แค่ 1 ชาม โดยผลกระทบจากเงินเฟ้อทำให้อำนาจการซื้อลดลง และ เงิน 100 บาทอีก 10 ปีข้างหน้า อาจไม่สามารถซื้อก๋วยเตี๋ยวได้เลย

สำหรับอัตราเงินเฟ้อในไทยเฉลี่ย 3% ต่อปี ดังนั้น เงิน 50,000 บาทต่อเดือนที่ใช้ในปัจจุบัน อีก 20 ปีจะกลายเป็น 90,305 บาท ถ้าเก็บเงินเกษียณ จำเป็นต้องนำเงินเฟ้อมาคำนวณในแผนเกษียณด้วย นอกจากนี้ ต้องศึกษาหาความรู้เรื่องการลงทุนเพื่อสามารถนำเงินไปลงทุนและให้ผลตอบแทนเท่ากับเงินฟ้อ 3% ต่อปี เพื่อให้มีเงินใช้เพียงพอตอนเกษียณ

4. ความเสี่ยงเรื่องค่ารักษาพยาบาล

สุขภาพถือเป็นหนึ่งในปัจจัยที่สำคัญที่สุด จึงมีโอกาสกระทบกับเงินเกษียณ เพราะเป็นค่าใช้จ่ายก้อนใหญ่ที่สุดหลังเกษียณ โดยประเมินว่าค่ารักษาพยาบาลในไทย เพิ่มขึ้นประมาณ 5% - 7% ต่อปี นอกการนี้รายงานจากทีดีอาร์ไอในหัวข้อการเตรียมความพร้อม ด้านการเงินและสุขภาพ ในสังคมอายุยืน พบว่าคนไทยเมื่อมีอายุเพิ่มขึ้น อาจจะเริ่มช่วยเหลือตัวเองไม่ได้เนื่องจากการเจ็บป่วยด้วยโรคเรื้อรัง เช่น โรคเส้นเลือด สมองตีบ แตก ตัน โรคหัวใจขาดเลือด โรคเบาหวาน โรคความดันโลหิตสูง หรืออุบัติเหตุ เป็นต้น ซึ่งโรคเหล่านี้ต้องใช้เงินรักษาในระดับสูง

ดังนั้น ควรเตรียมตัวดูแลสุขภาพ รวมถึงพิจารณาทำประกันสุขภาพและกันเก็บเงินอีกส่วนแยกจากค่าใช้จ่ายในชีวิตประจำวัน เพื่อเตรียมไว้ใช้กรณีเกิดเจ็บป่วยเมื่อเกษียณ

5. ใช้จ่ายมากเกินไปหลังเกษียณ

ปัญหาส่วนใหญ่ของคนเกษียณ คือ ไม่สามารถบริหารเงินก้อนใหญ่ที่ได้รับหลังจากเกษียณได้ เช่น เงินจากกองทุนสำรองเลี้ยงชีพหรือเงินบำเหน็จที่ได้รับเมื่อออกจากข้าราชการ เพราะปกติก่อนเกษียณได้รับเงินรายเดือน ทำให้เมื่อได้เงินก้อนมาจึงไม่รู้จะเอาไปลงทุนตรงไหน นำไปใช้จ่ายซื้อรถ ซื้อบ้านใหม่ หรือให้ลูกหลานยืม

ดังนั้น ถ้ารู้ตัวเองว่ามีแนวโน้มไม่สามารถบริหารเงินก้อนใหญ่ได้ ควรกระจายเงินไปลงทุนไปในทรัพย์สินที่สร้างรายได้ประจำเป็นรายเดือนให้เราได้ในอนาคต เช่น ทำประกันบำนาญเพื่อรอรับเงินคืนเป็นรายเดือนหรือรายปี ซื้ออสังหาเพื่อเก็บค่าเช่า แบ่งเงินลงทุนในหุ้นปันผล หรือนำเงินก้อนไปลงทุนกับกองทุนส่วนบุคคล เพื่อให้ผู้ที่เชี่ยวชาญบริหารเงินแทน

สรุป

จงเตรียมตัววางแผนเก็บเงินเกษียณและนำเงินไปลงทุนให้ได้ผลตอบแทนชนะเงินเฟ้ออย่างน้อย 3% ต่อปี รวมถึงดูแลสุขภาพ ออกกำลังกาย กินอาหารที่ดี เพื่อให้มีร่างกายแข็งแรง วางแผนเตรียมเงินสำรองให้พร้อมสำหรับค่ารักษาพยาบาล และที่สำคัญที่สุดศึกษาหาความรู้และเรียนรู้เรื่องการลงทุนเพิ่มเติมเพื่อให้เราสามารถบริหารเงินก้อนให้พอใช้หลังเกษียณ

ติดตามความรู้และข่าวสารสมาคมนักวางแผนการเงินไทย ได้ที่ LINE@cfpthailand, สมาคมนักวางแผนการเงินไทย Facebook Fanpage และ www.tfpa.or.th