บทความ: ประกันภัย

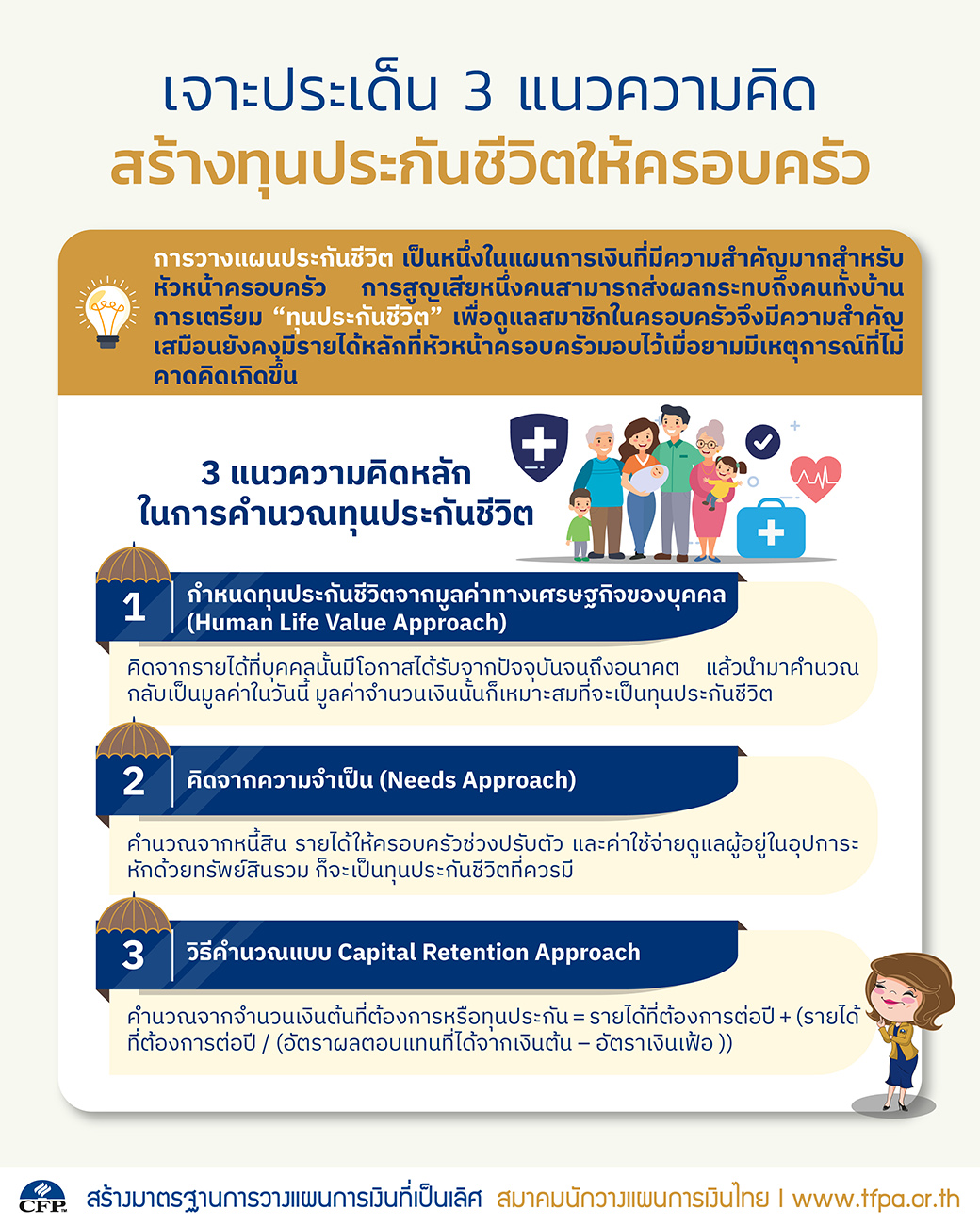

เจาะประเด็น 3 แนวความคิด สร้างทุนประกันชีวิตให้ครอบครัว

โดย บุณยนุช ยุทธ์ประทุม นักวางแผนการเงิน CFP®

การวางแผนประกันชีวิต เป็นหนึ่งในแผนการเงินที่มีความสำคัญมากสำหรับหัวหน้าครอบครัว การสูญเสียหนึ่งคนสามารถส่งผลกระทบถึงคนทั้งบ้าน หนึ่งความสูญเสีย อย่าให้ทุกอย่างต้องเสียศูนย์ ทั้งทางสภาพด้านจิตใจ สุขภาพทางการเงิน และคุณภาพชีวิตของคนข้างหลัง การเตรียม “ทุนประกันชีวิต” เพื่อดูแลสมาชิกในครอบครัวจึงมีความสำคัญ เสมือนยังคงมีรายได้หลักที่หัวหน้าครอบครัวมอบไว้เมื่อยามมีเหตุการณ์ที่ไม่คาดคิดเกิดขึ้น วันนี้เราจะมาเทียบ 3 แนวความคิดหลักในการคำนวณทุนประกันชีวิตกันค่ะ เพื่อเป็นแนวทางการเตรียมการ ส่งมอบความห่วงใยให้ครอบครัวได้อย่างเพียงพอในการดำรงชีพต่อไปได้อย่างดี

1. แนวความคิดแรก กำหนดทุนประกันชีวิตจากมูลค่าทางเศรษฐกิจของบุคคล (Human Life Value Approach) โดย ดร. โซโลมอน เอส เฮิร์บเนอร์ หลักแนวความคิดนี้ถือว่าชีวิตของมนุษย์ทุกคนมีค่า ถึงแม้ไม่สามารถตีค่าออกมาเป็นตัวเงินได้ จึงประเมินทุนประกันชีวิตจากคุณค่าทางเศรษฐกิจของบุคคลนั้นแทน โดยคิดจากรายได้ที่บุคคลนั้นมีโอกาสได้รับจากปัจจุบันจนถึงอนาคต แล้วนำมาคำนวณกลับเป็นมูลค่าในวันนี้ มูลค่าจำนวนเงินนั้นก็เหมาะสมที่จะเป็นทุนประกันชีวิต ยกตัวอย่างเช่น นายรักดี อายุ 40 ปี คาดว่าจะเกษียณอายุ 60 ปี จำนวนปีที่ทำงานอีก 20 ปี มีรายได้ปัจจุบันปีละ 1,000,000 บาท หักภาษี ประกันสังคม กองทุนสำรองเลี้ยงชีพ ค่าใช้จ่ายส่วนตัว เหลือรายได้สุทธิปีละ 600,000 บาท กำหนดให้อัตราผลตอบแทนจากการลงทุนหลังหักภาษี 5% ต่อปี มูลค่าปัจจุบันของรายได้ในอนาคตตลอด 20 ปีการทำงานหรือทุนประกันของนายรักดีควรมี 7.4 ล้านบาท (วิธีนี้ต้องใช้เครื่องคิดเลขทางการเงินเข้ามาช่วยคำนวณ โดย n=20, i=5%, PMT= 600,000 ได้ผลลัพธ์ PV= 7.4 ล้าน)

2. แนวที่สอง คิดจากความจำเป็น (Needs Approach) คำนวณจากหนี้สิน รายได้ให้ครอบครัวช่วงปรับตัว และค่าใช้จ่ายดูแลผู้อยู่ในอุปการะ หักด้วยทรัพย์สินรวม ก็จะเป็นทุนประกันชีวิตที่ควรมี เช่น ครอบครัวนายรักดี มีหนี้สิน 4 ล้านบาท ครอบครัวต้องใช้เวลาปรับตัว 1 ปี (1 ปี x รายได้สุทธิ 600,000 = 600,000 บาท) และต้องการเตรียมเงินดูแลสมาชิกในครอบครัวรวมถึงค่าใช้จ่ายของลูกจนจบปริญญาตรีอีก 5 ปี (5 ปี x 600,000 = 3 ล้านบาท) นายรักดีมีเงินสะสมจากที่ต่างๆ รวม 2 ล้านบาท รวมทุนประกันชีวิตที่นายรักดีควรเตรียมไว้ 4,000,000 + 600,000 + 3,000,000 – 2,000,000 = 5.6 ล้านบาท

3. แนวสุดท้าย ใช้เรื่อง Capital Retention Approach โดยแนวความคิดนี้ จะไม่นำทรัพย์สินที่มีอยู่มาคำนวณด้วย เพราะถ้าคนที่ท่านห่วงใยมีความจำเป็นต้องใช้เงินมากกว่าระยะเวลาที่เตรียมไว้ จะทำให้ทรัพย์สินที่มีรวมถึงจำนวนเงินนั้นไม่พอ วิธีการคิดในแนวนี้จะคล้ายกับการคำนวณเงินต้นเพื่อการลงทุน นั่นคือจำนวนเงินต้นที่ต้องการหรือทุนประกัน = รายได้ที่ต้องการต่อปี + (รายได้ที่ต้องการต่อปี / (อัตราผลตอบแทนที่ได้จากเงินต้น – อัตราเงินเฟ้อ)) ถ้ารายได้ที่ครอบครัวนายรักดีต้องการต่อปี 600,000 บาท ผลตอบแทนที่ได้จากเงินต้น 8% อัตราเงินเฟ้อ 3% ดังนั้นทุนประกันชีวิต = 600,000 + (600,000/ (0.08-0.03)) = 12.6 ล้านบาท

จากข้างต้น เราจะเห็นได้ว่าแต่ละแนวความคิด มีจุดเด่น จุดด้อยที่แตกต่างกัน แนวคิดแรกไม่ได้คำนึงถึงค่าใช้จ่ายที่อาจมีการเปลี่ยนแปลงของครอบครัว เช่นการมีบุตร และความสามารถในการหารายได้ที่สูงขึ้นแบบก้าวกระโดดของผู้ทำประกันเมื่อมีประสบการณ์ทำงานที่มากขึ้น ส่วนแนวคิดสุดท้าย ขึ้นอยู่กับความต้องการทางการเงินต่อปีและอัตราผลตอบแทนที่สามารถลงทุนได้เป็นหลัก ยิ่งความต้องการทางการเงินสูงและลงทุนได้อัตราผลตอบแทบต่ำ ทุนประกันก็ยิ่งสูง ผู้ทำประกันในแนวความคิดนี้ จะต้องมีความสามารถในการชำระเบี้ยที่สูงขึ้น

ดังนั้น แนวคิดที่สองในเรื่องของความจำเป็นในการทำประกันชีวิต จึงเป็นแนวทางที่นิยมมากที่สุด มีความสอดคล้องกับสถานการณ์จริงของแต่ละครอบครัว ท่านที่เป็นเสาหลักของบ้านสามารถปรับประยุกต์แนวความคิดต่างๆ ให้เหมาะสมกับท่านได้ เพื่อความมั่นคงและความปลอดภัยทางการเงินของครอบครัว ท่านสามารถคิดทุนประกันชีวิตเริ่มต้นจากเจตนาความต้องการให้และลำดับความจำเป็นก่อน และทำทุนประกันเพิ่มเติม เมื่อมีรายได้มากขึ้น นอกจากการทำประกันชีวิตให้คนที่ท่านห่วงใยแล้ว เบี้ยประกันชีวิตที่ท่านชำระ มีการสะสมมูลค่าเงินตามกาลเวลา สามารถนำมาเป็นส่วนหนึ่งของการวางแผนภาษี และเพื่อเกษียณของท่านในอนาคตได้อีกด้วย