บทความ: ลงทุน

All Season Portfolio กลยุทธ์การลงทุนให้ได้ผลตอบแทนที่ดีในทุกวิกฤติ

โดย กชจุฑา เพียรวนิช ที่ปรึกษาการเงิน AFPTTM

เราเคยมีความสงสัยหรือความกังวลกับคำถามเหล่านี้มั้ย

- ตอนนี้เป็นเวลาที่ดีที่เราควรเริ่มลงทุนแล้วรึเปล่า

- เรากลัวเข้าไปผิดเวลาแล้วตลาดหุ้นปรับลงต่อ

- ทำไมเราไม่รอให้ตลาดหุ้นเกิดวิกฤติก่อนแล้วค่อยลงทุน

- เราควรรอให้ตลาดหุ้นผ่านจุดต่ำสุดไปก่อน แล้วค่อยเริ่มลงทุนสิ

- อยากซื้อหุ้น ณ จุดต่ำสุดของตลาด

คำถามเหล่านี้เป็นเรื่องของความกลัวและความโลภซึ่งเป็นสองอารมณ์หลักของนักลงทุนในตลาดหุ้น ซึ่งนี่เป็นเรื่องปกติและเป็นเรื่องธรรมชาติของมนุษย์ ตลาดหุ้นขึ้นและลงตลอดเวลาเป็นเรื่องธรรมชาติเปรียบได้กับฤดูกาลที่เปลี่ยนแปลงตลอด ไม่สามารถควบคุมได้ จึงส่งผลให้เรารู้สึกกลัวและกังวลเพราะมีปัจจัยภายนอกมากมายที่ส่งผลกระทบกับตลาดหุ้น ความไม่แน่นอนไม่ว่าจะเป็นโรคระบาด COVID-19 วิกฤติเศรษฐกิจ สงคราม สถานการณ์จะแย่แค่ไหนและนานเท่าไร? สิ่งนี้ทำให้เรารู้สึกไม่มั่นคง ไม่แน่ใจและไม่รู้ว่าอนาคตจะเป็นอย่างไร

แต่เราสามารถเตรียมตัวให้พร้อมอยู่เสมอตั้งแต่ตอนนี้ไม่ว่าตลาดหุ้นจะผันผวนแค่ไหน เราสามารถสร้างผลตอบแทนที่ดีและลดความเสี่ยงจากการลงทุน ด้วยการศึกษารูปแบบการขึ้นลงของตลาดหุ้นในระยะยาว ศึกษาวิธีการลงทุนและแนวคิดของนักลงทุนที่ประสบความสำเร็จ และตัดสินใจลงทุนอย่างมีเหตุผลภายใต้ความรู้ข้อมูลและการเตรียมตัวที่ดี เช่น จัดสรรเงินมาลงทุนตามเป้าหมาย ติดตามข่าวสารเศรษฐกิจ เป็นต้น

ดังคำกล่าวของคุณปู่ Warren Buffett

RISK COMES FROM NOT KNOWING WHAT YOU’RE DOING

(ความเสี่ยงเกิดจากการที่คุณไม่รู้ว่าตัวเองกำลังทำอะไรอยู่)

กลยุทธ์ที่ผู้เขียนจะแนะนำต่อจากนี้ มาจากประสบการณ์จริงของนักลงทุนระดับโลกที่ให้สัมภาษณ์ในหนังสือ Unshakable เขียนโดย Tony Robbins (Tony เป็นนักพูดสร้างแรงบันดาลใจระดับโลก นักเขียน เจ้าของธุรกิจ และ นักลงทุน) Tony Robbins ใช้เวลา 7 ปี ในการสัมภาษณ์และรวบรวมข้อมูลจากนักลงทุนระดับโลกกว่า 50 คน ไม่ว่าจะเป็น Warren Buffett, Ray Dalio, Jack Bogle, Paul Tudor และคนอื่นๆ เพื่อมาอธิบายหลักการลงทุนที่เข้าใจได้ง่ายให้นักลงทุนทุกคนสามารถทำตามได้

ในบทความนี้ผู้เขียนสรุปหลักการสร้างพอร์ตการลงทุนอย่างง่าย 2 ขั้นตอน ที่สามารถช่วยเราควบคุมพอร์ตตัวเองได้ทุกสถานการณ์ เพื่อเพิ่มโอกาสในการสร้างผลตอบแทนได้สูงสุดและบริหารความเสี่ยงให้พร้อมสำหรับทุกช่วงเวลา เราจะได้ไม่ตกใจกลัวเทขายหุ้นหรือหนีออกไปจากตลาดหุ้นเมื่อเกิดวิกฤติ

กลยุทธ์การลงทุน 2 ขั้นตอน

- การจัดสัดส่วนการลงทุน (Asset Allocation) ซึ่งเป็นปัจจัยที่สำคัญที่สุด

- ปรับสัดส่วนการลงทุน (Rebalance)

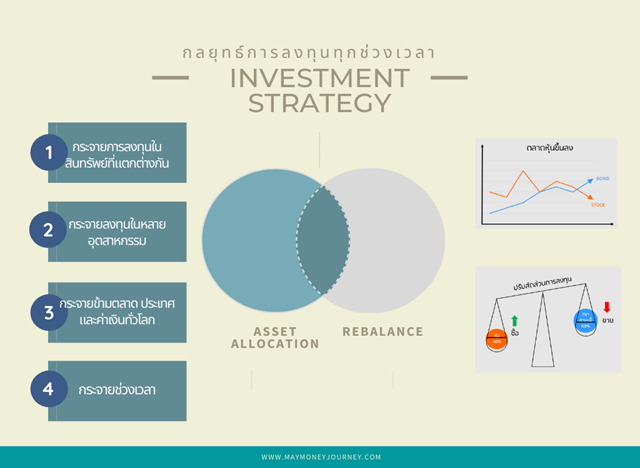

รูป 1 : กลยุทธ์การลงทุนทุกช่วงเวลา

1. การจัดสัดส่วนการลงทุน (Asset Allocation)

ถือเป็นพื้นฐานและปัจจัยสำคัญของการจัดพอร์ตการลงทุน ด้วยการกระจายความเสี่ยง (Diversification) ซึ่งประกอบไปด้วย 4 ส่วนสำคัญดังนี้

1.1 กระจายการลงทุนในสินทรัพย์ที่แตกต่างกัน: แทนที่เราจะลงทุนในอสังหาฯ หุ้นหรือทองคำเพียงอย่างเดียว เราควรที่จะกระจายการลงทุนหลากหลายสินทรัพย์ เช่น เงินสด หุ้น ตราสารหนี้ อสังหาฯ หรือทองคำ เป็นต้น

1.2 กระจายลงทุนในหลายอุตสาหกรรม: อธิบายง่ายๆ คือ การลงทุนในหุ้น เราไม่ควรที่จะถือหุ้นตัวเดียว แต่ควรลงทุนหุ้นหลายตัวในหลายธุรกิจ เช่น ธนาคาร ค้าปลีก โรงแรม เป็นต้น

1.3 กระจายข้ามตลาด ประเทศ และค่าเงินทั่วโลก: อย่าลงทุนเพียงแค่ในประเทศไทย ประเทศเดียว (ตลาดหุ้นไทยมีสัดส่วนไม่ถึง 1% ของตลาดหุ้นทั่วโลก) ควรลงทุนในต่างประเทศด้วย ไม่ว่าจะเป็นอเมริกา จีน ญี่ปุ่น ยุโรป เป็นต้น

1.4 กระจายช่วงเวลา: เราไม่มีทางรู้ว่า เวลาไหนเป็นเวลาที่ถูกต้องในการซื้อ ดังนั้นเราควรทำให้การลงทุนเป็นเรื่องอัตโนมัติคือ ลงทุนเป็นประจำทุกเดือนหรือทุกปี (วิธี Dollar-cost averaging) การลงทุนที่สม่ำเสมอนี้จะช่วยตัดความกังวลหรือความลังเลใจในการตัดสินใจลงทุน เนื่องจากปัจจัยภายนอกที่มากระทบตลาดหุ้นในระยะสั้นได้

ทำไมพอร์ตการลงทุนต้องกระจายความเสี่ยง (Diversification)? นักลงทุนที่ประสบความสำเร็จระดับโลกหลายคน ไม่ว่าจะเป็น Paul Tudor, Jack Bogle, Warren Buffett, Howard Marks and JPMorgan’s Mary Callahan Erdose กล่าวว่า สิ่งสำคัญที่สุดที่นักลงทุนสามารถ เพิ่มผลตอบแทนสูงสุดและลดความเสี่ยงต่ำสุด คือการกระจายพอร์ตการลงทุนของเรา (diversify your portfolio)

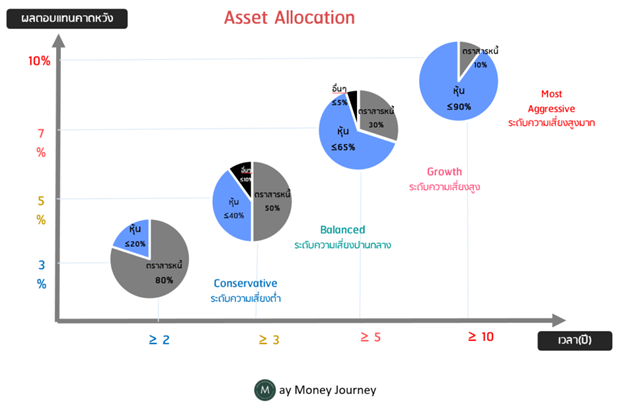

จัดพอร์ตอย่างไร? มี 2 ปัจจัยที่ต้องนำมาพิจารณาในการจัดพอร์ต คือ ความเสี่ยงที่เรารับได้และระยะเวลาลงทุน

รูป 2 : ตัวอย่างพอร์ตการลงทุนตามระยะเวลา

สรุปการทำ Asset Allocation เพื่อจัดสัดส่วนสินทรัพย์ให้เหมาะสมกับกับเป้าหมายการเงิน เฉพาะของแต่ละคน ให้ตรงกับผลตอบแทนคาดหวังที่เราต้องการ ความเสี่ยงที่เรารับได้และระยะเวลาในการลงทุน

2. ปรับพอร์ตการลงทุน (Rebalance)

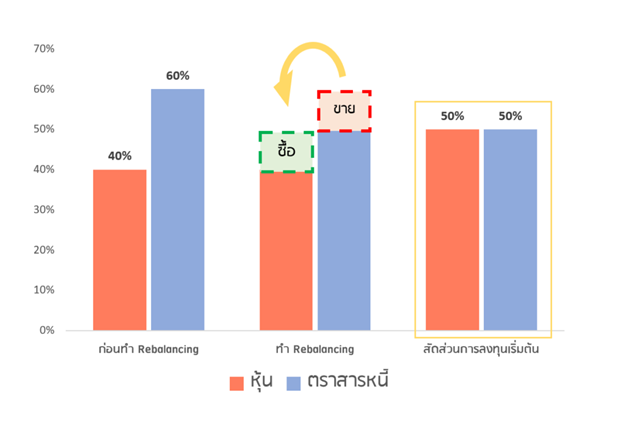

คือการทำให้พอร์ตการลงทุนให้กลับมาสู่สัดส่วนการลงทุนเริ่มต้น เราควรทำ Rebalance บ่อยแค่ไหน? อย่างน้อยปีละ 1 ครั้ง หรือ เมื่อตลาดปรับตัวลงมากกว่า 20% จากรูปที่ 2 สมมติว่าตอนเริ่มลงทุนเราจัดพอร์ตลงทุนสัดส่วน หุ้น 50% ตราสารหนี้ 50% เมื่อเวลาผ่านไป 1 ปี ตลาดหุ้นตกทำให้สัดส่วนการลงทุนเปลี่ยนเป็น หุ้น 40% ตราสารหนี้ 60% เมื่อครบ 1 ปีให้เราทำ rebalance ด้วยการขายตราสารหนี้ออก 10% และไปซื้อหุ้น 10%

ข้อดีของการทำ Rebalance นอกจากจะช่วยลดความเสี่ยงของพอร์ตและยังช่วยเพิ่มผลตอบแทนด้วย เพราะเราได้ซื้อหุ้นราคาถูก (ตลาดหุ้นลง) และได้ขายราคาแพง (ตลาดหุ้นขึ้น)

รูปที่ 3: วิธีการปรับพอร์ตจากพอร์ตเริ่มต้นที่ หุ้น 50% ตราสารหนี้ 50%

สรุป

การลงทุนที่ดีที่สุดคือ ลงทุนในสิ่งที่เราเข้าใจมากที่สุด เพราะจะช่วยลดความเสี่ยงได้มากกว่าลงทุนในสิ่งที่เราไม่เข้าใจหรือคนอื่นบอกว่าดี การจัดสรรการลงทุน (Asset Allocation) และปรับพอร์ต (Rebalance) ที่แนะนำช่วยควบคุมพอร์ตการลงทุนของเราได้และไม่ต้องกังวลกับเศรษฐกิจและปัจจัยภายนอกที่ไม่สามารถควบคุมได้

หนังสืออ้างอิง

- The Simple Path to Wealth by JL Collins

- Unshakable by Tony Robbin