บทความ: เกษียณ

เมื่อวันเกษียณมาถึงเราจะบริหารจัดการเงินอย่างไร

โดย วิไล รักต้นตระกูล ที่ปรึกษาการเงิน AFPT™

สมสมร คุณแม่เลี้ยงเดี่ยว สาวใหญ่วัย 53 ปี ผู้ซึ่งเป็นมนุษย์เงินเดือนมาตลอด 30 ปี ตั้งแต่เรียนจบ สมสมร ก็ได้เข้าทำงานในองค์กรใหญ่ และก้าวหน้าในอาชีพการงาน เป็นเสาหลักของครอบครัว เป็นคนมีระเบียบวินัยในการใช้เงิน มีเงินเก็บเงินออมไว้ให้ตัวเอง สำหรับปั้นปลายชีวิตอยู่หนึ่งก้อนใหญ่ แต่ยิ่งใกล้วันที่จะต้องเกษียณอายุเข้ามาจริงๆ สมสมรก็มีความกังวลใจว่า เงินก้อนที่สะสมมานั้นจะเพียงพอใช้จ่ายไปจนถึงบั้นปลายชีวิตจริงๆ ไหมเพราะค่าครองชีพก็สูงมากขึ้นทุกวันๆ ข้าวของแพงขึ้นในทุกๆ ปี เพื่อคลายความกังวลใจ สมสมร จึงศึกษาหาความรู้ในเรื่องการบริหารการจัดการเงินเพื่อการเกษียณ และได้พบกับ “อิสระ” นักวางแผนการเงิน ผู้มีสโลแกนประจำตัวว่าเป็น “นักสร้างอิสรภาพทางการเงินมืออาชีพ” ที่บูธของสมาคมนักวางแผนการเงินไทย ในงาน SET IN THE CITY เธอจึงนัดเพื่อขอรับคำปรึกษาในทันที

ข้อมูลทางการเงินเบื้องต้นของสมสมร

ปัจจุบัน สมสมร มีเงินก้อนเตรียมไว้ 15 ล้านสำหรับเกษียณ มีแผนจะเกษียณเมื่ออายุ 55 ปี ไม่มีหนี้สิน ไม่มี ภาระใดๆ มีลูกชาย 1 คน ซึ่งจะเรียนจบปริญญาตรีในปีที่สมสมร เกษียณอายุพอดี สมสมรมีแผนการใช้จ่ายเมื่อเกษียณอายุ ดังนี้ 1. กินอยู่ใช้จ่ายเดือนละ 30,000 บาท ไปจนถึงอายุ 99 ปี 2. ค่าใช้จ่ายด้านการรักษาพยาบาล สมสมร กลัวค่าใช้จ่ายในเรื่องค่ารักษาพยาบาลที่แพงหูฉี่ จากประสบการณ์ที่เห็นค่าใช้จ่ายด้านการรักษาพยาบาล ของเพื่อนๆ รุ่นราวคราวเดียวกันที่เวียนเข้าโรงพยาบาล ตกครั้งละเป็นหลักแสนเลยทีเดียว จึงได้เตรียมทำประกันสุขภาพแบบเหมาจ่ายไว้เพื่อใช้ในยามเกษียณ ประกันเล่มนี้ต้องชำระเบี้ยประกันทั้งสิ้นประมาณ 2 ล้านบาท ซึ่งเธอได้เตรียมเงินอีกก้อนไว้เรียบร้อยแล้ว

ซึ่งจากข้อมูลที่ได้มา อิสระคำนวณเงินที่ต้องการใช้หลังเกษียณ ออกมาได้เป็นจำนวนเงินที่ต้องเตรียม คือ 13,757,893 บาท โดยตั้งสมมุติฐานการลงทุนหลังเกษียณที่ผลตอบแทน 4% ต่อปี เงินเฟ้อ 3% ต่อปี และเบิกใช้เดือนละ 30,000 บาท เป็นเวลา 44 ปี จนถึงอายุ 99 ปี

ดังนั้น จากการคำนวณเบื้องต้นสินทรัพย์ของสมสมร 15 ล้านนั้น ก็มีเพียงพอในการดำรงชีวิตหลังเกษียณด้วยการทำเงินไปลงทุนให้ได้ผลตอบแทนปีละ 4 % แต่สมสมรเองนั้น ก็ไม่มีความเชี่ยวชาญด้านการลงทุนเลย ที่เคยลงทุนก็คือการซื้อกองทุนไว้เพื่อลดหย่อนภาษีเท่านั้น ดังนั้น เธอจึงมีความกังวลในเรื่องของการที่จะจัดสรรเงินลงทุน เพราะเงินก้อนนี้เป็นเงินก้อนสุดท้ายที่สำคัญในชีวิต ซึ่งเธอไม่สามารถรับภาวะขาดทุนหนักๆ จากการลงทุนได้

อิสระเข้าใจจึงและได้อธิบายหลักการวางแผนการลงทุน และการบริหารเงินหลังเกษียณเพื่อลดความเสี่ยงของการขาดทุนจากการลงทุน เพื่อคลายความกังวลของสมสมร

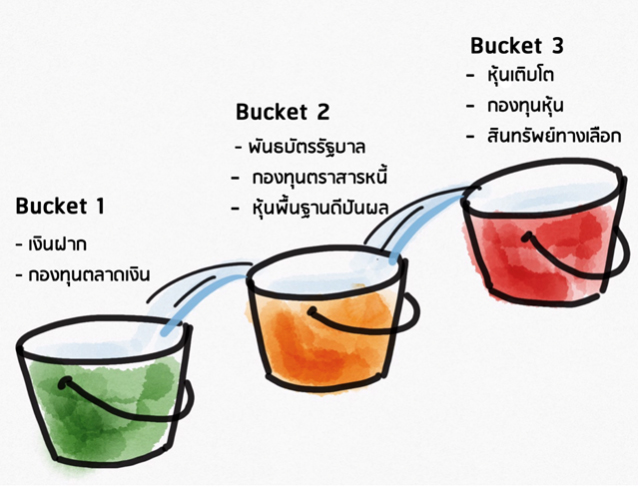

แนะนำให้แบ่งเงินก้อนใหญ่ออกมาเป็น 3 ส่วน หรือ กลยุทธ์ที่เรียกว่า 3 Buckets ซึ่งเป็นกลยุทธ์ที่นิยมในการบริหารเงินวัยเกษียณดังนี้

| Bucket 1 เงินที่เป็นสภาพคล่องกินอยู่ใช้จ่ายประมาณ 1-2 ปี |

Bucket 2 สร้างกระแสเงินสดด้วยความปลอดภัย |

Bucket 3 คาดหวังผลกำไรสูงด้วยการลงทุนระยะยาว |

|

| สัดส่วนการลงทุน | 10% | 70% | 20% |

| ผลตอบแทนการลงทุนโดย ประมาณต่อปี | 0.25% | 3% | 8% |

| ลงทุนในสินทรัพย์ | เงินฝาก กองทุนตลาดเงิน | พันธบัตรรัฐบาล หุ้นกู้ (investment grade), กองทุนตราสารหนี้ | หุ้น กองทุนรวมหุ้น สินทรัพย์ทางเลือกอื่นๆ |

ซึ่งการลงทุนด้วยกลยุทธ์ 3 Buckets นี้มีหลักการสำคัญคือการ “รินกำไรใส่ถังล่าง” เมื่อ Bucketที่ 2 มีกระแสเงินสด ก็ให้นำมาใส่ Bucket ที่ 1 และเมื่อ Bucketที่ 3 มีกำไรจากการลงทุน ก็ให้ขายกำไรออกเพื่อมาใส่ใน Bucket ที่ 2 เพื่อเก็บกำไรไว้สม่ำเสมอโดยตั้งเป้าหมายเมื่อ Bucketที่ 3 มีกำไรในระดับ 20% ก็จะขายส่วนกำไรมาเข้าใน Bucket ที่ 2 และจะย้ายเงินจาก Bucketที่ 2 มาอยู่ Bucket ที่ 1 ทุกต้นปีตามจำนวนของค่าใช้จ่ายในปีนั้นๆ

กลยุทธ์ 3 Buckets นี้มีข้อดีคือ ความอุ่นใจ ว่าจะไม่ขาดทุนหนัก เนื่องจากเงินส่วนใหญ่ประมาณ 80% จะอยู่ในสินทรัพย์ปลอดภัย และ แบ่งเงินส่วนน้อย ประมาณ 20% ลงทุนในพอร์ตเสี่ยงสูงเพื่อสร้างผลตอบแทนให้เงินเติบโตเพียงพอใช้จ่าย และรักษาเงินต้นไม่ให้หายไปในวันที่ตลาดหุ้นตกหนักๆ เพราะเป็นกลยุทธ์กการลงทุนแบบระยะยาว ที่สามารถมีเวลารอจนตลาดฟื้นตัวขึ้นมาได้ในที่สุด

สมสมรได้ฟังกลยุทธ์ 3 Buckets แล้วก็เข้าใจและคลายกังวล และ อยากจะเริ่มเปิดพอร์ตตามหลักการ 3 Backets ในทันที ภาพการบริหารเงินให้เกษียณอย่างเกษมของสมสมร ก็แจ่มชัดขึ้นสดใส ขอบคุณน้องอิสระ “นักสร้างอิสรภาพทางการเงินมืออาชีพ” ที่มาช่วยวางแผนบริหารเงินยามเกษียณให้พี่สมสมรนะคะ

ติดตามความรู้และข่าวสารสมาคมนักวางแผนการเงินไทย ได้ที่ LINE@cfpthailand, สมาคมนักวางแผนการเงินไทย Facebook Fanpage และ www.tfpa.or.th